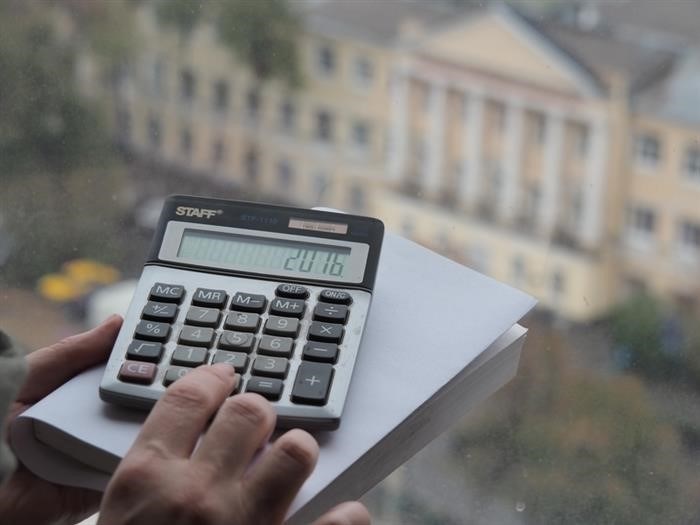

Ежегодно граждане России обязаны подавать декларации по подоходному налогу и уплачивать 13 процентов суммы своей зарплаты. Однако не все знают, что при определенных условиях можно получить налоговый возврат и вернуть отчисленные деньги. Для оформления возврата необходимо собрать определенные документы и сделать заявление в соответствующие налоговые органы.

Какие виды налоговых вычетов можно получить при возврате подоходного налога? В зависимости от различных ситуаций и обстоятельств можно получить вычеты на: обучение детей, имущественное налоговое вычеты, издержки по строительству и приобретению жилья, плату за медицинское обслуживание и страховка, а также возвращение подоходного налога по определенным льготам (например, для ветеранов войны).

Кто имеет право на получение налогового возврата? Во-первых, это все граждане России, которые уплачивают подоходный налог с зарплаты. Во-вторых, это те, кто имеет налоговую льготу в соответствии с законом (например, участники программ поддержки молодых семей или инвалидов). В-третьих, это те, кто в течение года получил доходы в виде компенсаций или возмещений (например, в случае несчастного случая на работе).

Как вернуть налоговый возврат и получить льготу на 13 процентов подоходного налога?

Возможность получить налоговый возврат и льготу на подоходный налог имеют:

- работающие граждане;

- пенсионеры;

- родители, имеющие детей;

- студенты, получающие образование.

Важно знать, что возврат налога может быть осуществлен только при наличии правильно заполненной декларации.

Как вернуть налоговый возврат и получить льготу на 13 процентов подоходного налога?

Чтобы получить налоговый возврат и льготу на подоходный налог, необходимо выполнить следующие шаги:

- Готовить документы: важно собрать все необходимые документы, такие как 2-НДФЛ, свидетельство о рождении детей, документы об образовании и т.д.

- Сделать вычеты: можно вернуть налоговый возврат через вычеты. Есть разные виды вычетов, такие как вычеты на детей, вычеты на обучение, вычеты на медицинские расходы и т.д.

- Заполнить декларацию: необходимо правильно заполнить налоговую декларацию, указав все вычеты и необходимые сведения о доходах и расходах.

- Подать декларацию: после заполнения декларации, ее нужно подать в налоговую инспекцию в установленные сроки.

- Получить возврат: после обработки декларации, налоговый возврат будет перечислен на банковский счет или начислен в социальный пакет (в зависимости от выбранного способа перечисления).

Важно помнить, что сроки подачи декларации устанавливаются законодательством. Обычно подача декларации налоговой декларации производится в конце года, а возврат налога осуществляется в течение нескольких месяцев после подачи.

Какие льготы и возмещение можно получить по подоходному налогу?

Кроме возможности возврата налога, граждане также имеют право на различные льготы и компенсации:

- льготы на социальные выплаты, такие как пособия по безработице, ежемесячные пособия на детей, социальные пенсии и др.;

- вычеты на имущественное налоговое стимулирование, такие как вычет на ипотеку, вычет на материнский капитал, вычет на оплату коммунальных услуг и др.;

- благотворительность, можно получить вычеты и компенсации за пожертвования на благотворительные организации.

Подготовка документации

Для получения налогового возврата и вернуть 13 процентов подоходного налога необходимо правильно оформить и подготовить необходимые документы. Кто имеет право на возврат и каких вычетов, а также какие обстоятельства могут повлиять на порядок получения налогового возврата?

1. Кто имеет право на возврат подоходного налога?

Вернуть 13 процентов подоходного налога можно в следующих случаях:

- социальные выплаты: пенсии, пособия, компенсации;

- социальный вычет на жилье;

- вычеты на обучение;

- вычеты на благотворительность;

- имущественное налоговое вычеты;

- вычеты на страховки.

Для получения возврата налога необходимо иметь соответствующие документы подтверждающие право на вычет. Разновидности налоговых возможностей зависят от стандартных типов доходов и обстоятельств.

2. Какие документы необходимо подготовить для возврата подоходного налога?

Для оформления налогового возврата и получения вычета следует подготовить следующие документы:

- свидетельство о доходах (форма 2-НДФЛ) за год;

- документы, подтверждающие получение социальных выплат;

- документы, подтверждающие получение вычетов на обучение;

- документы, подтверждающие получение вычетов на благотворительность;

- документы, подтверждающие получение имущественного налогового вычета;

- документы, подтверждающие получение вычетов на страховки.

3. Как оформить налоговый возврат?

Для оформления налогового возврата можно сделать следующее:

- Самостоятельно: заполнить декларацию 2-НДФЛ в соответствии с требованиями и сроками.

- Обратиться в налоговую службу: подать документы лично или через представителя.

Возврат подоходного налога производится в течение определенного срока после подачи всех необходимых документов.

Расчет суммы возврата

Какую сумму налога можно вернуть в пенсии?

По закону налогоплательщик имеет право на возврат 13 процентов подоходного налога в различных случаях и обстоятельствах. Подоходный налог – это налоговые отчисления с доходов от заработной платы или любых других источников дохода, которые производятся в пользу государства.

Какие разновидности возвратов подоходного налога можно получить и в каких ситуациях? Есть несколько видов возвратов:

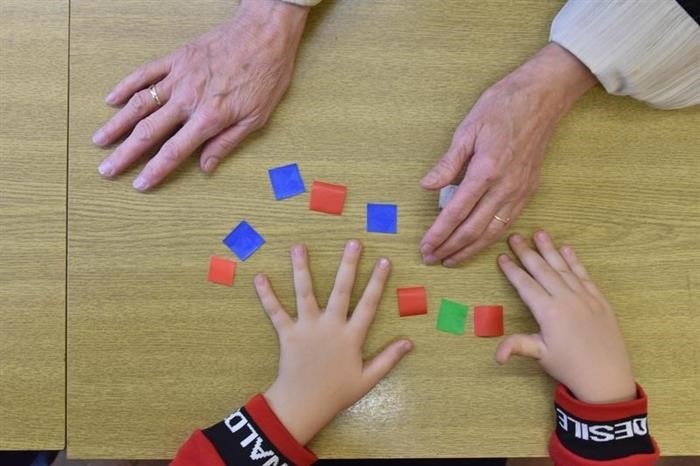

1. Налоговый вычет на детей:

Возврат подоходных налогов осуществляется в случае получения родителем налоговых вычетов на детей. Такой возврат можно получить при оформлении документов для получения налоговой льготы на обучение детей, приобретение жилья для детей или при плате за благотворительность. Сумма возврата зависит от количества детей и размера доходов родителей.

2. Налоговый вычет на обучение:

Возврат подоходного налога осуществляется при оплате обучения. Данный вид возврата предназначен для компенсаций затрат на обучение в образовательных учреждениях. Сумма возврата зависит от размера платы за обучение и сроков, в которых производится данное обучение.

3. Налоговый вычет на страховку:

Возврат подоходного налога может производиться при оплате страховок жизни и имущественного страхования. Такой возврат осуществляется с учетом размера страховой премии и возможностей каждого налогоплательщика.

Кто может получить возврат подоходного налога и каким образом?

Возврат подоходного налога доступен всем налогоплательщикам, которые платят налог на доходы физических лиц (НДФЛ). Для получения возврата необходимо собрать все необходимые документы, которые подтверждают право на возврат (например, договоры обучения, счета за обучение, договоры страхования). Затем следует заполнить соответствующие заявления и обратиться в налоговую инспекцию или налоговый орган по месту работы для оформления возврата.

Как готовиться к получению возврата подоходного налога?

Для того чтобы успешно получить возврат подоходного налога, необходимо заранее ознакомиться с правилами и порядком получения возврата, определить виды возмещений, на которые имеет право налогоплательщик, собрать все необходимые документы и оформить заявление в соответствующую налоговую инспекцию или налоговый орган.

Какие сроки и проценты возврата применяются при получении подоходного налога?

Стандартные сроки для получения возврата подоходного налога составляют от нескольких недель до нескольких месяцев в зависимости от сложности оформления и проверки документов. Процент возврата составляет 13 процентов от суммы налога.

Таким образом, возврат подоходного налога является возможностью для налогоплательщиков получить часть своих налоговых отчислений обратно. Для этого необходимо ознакомиться с правилами и порядком получения возврата, оформить заявление и предоставить все необходимые документы в налоговую инспекцию или налоговый орган.

Определение оснований для льготы

Какие основания позволяют вам вернуть 13 процентов подоходного налога в виде налогового возврата? Это вопрос, возникающий у многих налогоплательщиков. Все зависит от вашей ситуации, доходов и обстоятельств.

Если у вас есть стандартные вычеты, такие как заработная плата, пенсии, социальные отчисления и право на имущественное вычетное, вы можете получить налоговые вычеты и возврат подоходного налога.

Есть также другие разновидности вычетов, которые могут быть применимы в вашем случае, такие как вычеты на обучение детей, заработная плата за работу с нерезидентами, вычеты на социальные выплаты и страховку, а также вычеты по приобретению жилья.

Для того чтобы получить налоговый возврат и вернуть 13 процентов подоходного налога, вы должны правильно оформить документы и прикрепить все необходимые документы и справки.

Возврат налога производится по правилам, установленным в законодательстве. Вам необходимо знать, какие правила и сроки возврата налога действуют в вашей стране.

Все это может зависеть от вашей ситуации: вашего места работы, различных льгот, которыми вы пользуетесь, и других обстоятельств.

Если вы хотите получить налоговый возврат и вернуть 13 процентов подоходного налога, вам следует быть внимательным и готовиться заранее.

Обращение в налоговую инспекцию

Для получения налогового возврата и вернуть 13 процентов подоходного налога необходимо обратиться в налоговую инспекцию. Это можно сделать самостоятельно или через специализированную фирму-посредника. При обращении в налоговую инспекцию необходимо соблюдать определенные правила и порядок.

Кто имеет право на возврат подоходного налога?

Возврат подоходного налога имеют право получить все налогоплательщики, которые делают стандартные вычеты, такие как на обучение детей, приобретение жилья, страховка и пенсии. Также возврат подоходного налога может получить тот, кто имеет право на социальные компенсации: имущественное страхование, льготы в социальной сфере и другие.

Как подготовить и оформить документы для возврата 13 процентов подоходного налога?

Для получения возврата подоходного налога необходимо предоставить следующие документы и справки:

| Виды документов | В каких обстоятельствах производится возврат |

|---|---|

| 2-НДФЛ | Стандартные вычеты (на обучение детей, приобретение жилья, страховка и пенсии) |

| Справка о доходах и налогах | Возврат подоходного налога при получении социальных компенсаций |

| Документы, подтверждающие право на льготы | Льготы в социальной сфере |

Сроки оформления и предоставления документов для возврата подоходного налога уточняются в налоговой инспекции и могут зависеть от разновидности вычетов и обстоятельств.

При оформлении документов для возврата подоходного налога также рекомендуется указать, желаете ли вы перечислить полученные средства на благотворительность или оставить себе.

Обращение в налоговую инспекцию для получения налогового возврата и возврата 13 процентов подоходного налога является законным правом каждого налогоплательщика. Следуя правилам и порядку, вы сможете получить возмещение подоходного налога и воспользоваться всеми вычетами и льготами, предусмотренными законодательством.

Подача заявления

Кто имеет право на возврат 13 процентов подоходного налога? Какие виды возмещения налога существуют? Что нужно знать о подаче заявления на возврат налога?

Все налогоплательщики имеют право на возврат подоходного налога в определенных обстоятельствах. Однако не все могут получить эту льготу. Для того чтобы получить возврат налога, необходимо готовить и предоставлять определенные документы и информацию.

Основные виды возврата подоходного налога:

- Стандартные вычеты.

- Вычеты при покупке недвижимости.

- Вычеты при обучении.

- Вычеты по льготе на детей.

- Вычеты при получении пенсии.

- Вычеты при получении страховки.

- Вычеты при благотворительности.

- Вычеты по компенсациям.

Как подавать заявление на возврат налога?

- Сделать оформление 2-НДФЛ для получения возврата.

- Составить документы, подтверждающие право на возврат.

- Собрать необходимые документы и информацию.

- Заполнить заявление на возврат.

- Подать заявление в налоговую инспекцию.

- Дождаться результата рассмотрения заявления.

- Получить налоговый возврат на банковский счет или в виде чека.

Какие правила и порядок подачи заявления на возврат налога?

При подаче заявления на возврат налога необходимо учитывать следующие правила:

- Заявление должно быть подано в установленный срок.

- Заявление должно быть заполнено правильно и полностью.

- Необходимо предоставить все требуемые документы.

Также стоит учесть, что производится возврат подоходного налога за один календарный год и он осуществляется согласно законодательным правилам и требованиям. Каждый вид возврата налога имеет свои особенности и требует предоставления определенных документов и информации.

Ожидание рассмотрения заявления

Ожидание рассмотрения заявления на получение налогового возврата и возврата 13 процентов подоходного налога может зависеть от различных факторов и обстоятельств.

Для начала, необходимо иметь право на получение налогового возврата и вернуть 13 процентов подоходного налога. Обратите внимание, что это право имеют только те налогоплательщики, которые работают по стандартному порядку оформления документов, в том числе предоставляют 2-НДФЛ.

Вернуть налог можно за все виды доходов, в том числе заработной платы, страховку по стандартным процедурам, а также зачисленные на социальные нужды пенсии и компенсации. В свою очередь, налоговый возврат может производиться как в виде денежных средств, так и в виде социальных льгот, например, на приобретение жилья или обучение детей.

Какие сроки ожидания рассмотрения заявления и возмещения налога? Все зависит от различных обстоятельств, включая объем заявок и загруженность налоговых органов. Обычно процесс занимает несколько недель, но в некоторых случаях может затянуться на несколько месяцев.

Для получения налогового возврата и вернуть 13 процентов подоходного налога, необходимо готовить некоторые документы. Какие документы нужны и как оформить заявление? Все зависит от конкретной ситуации и используемых вычетов. Обратитесь в налоговый орган или воспользуйтесь услугами специалистов, чтобы получить подробную информацию и консультацию.

Основные виды налоговых вычетов:

- Вычеты на детей – для родителей есть возможность получить льготу при наличии документов, подтверждающих наличие детей, их возраст и родственные отношения.

- Вычеты на социальные нужды – можно получить льготы на приобретение жилья, образование и т. д. Но для этого необходимо предоставить документы, подтверждающие цель использования вычета.

Что делать в случае задержки рассмотрения заявления?

Если процесс рассмотрения и возмещения налога затягивается, можно обратиться в налоговый орган для уточнения сроков и дополнительной информации. Также важно проверить правильность заполнения заявления и предоставленную документацию.

В целом, получение налогового возврата и возврата 13 процентов подоходного налога – это процесс, который требует внимательности, терпения и соответствия правилам и порядку оформления. Однако, благодаря наличию права на возврат и возможности получения вычетов, потенциально каждый налогоплательщик может получить некоторые финансовые преимущества и социальные льготы.