Одной из наиболее актуальных тем в налоговой сфере для предпринимателей является возможность совмещения УСН (Упрощенной системы налогообложения) и патентной системы налогообложения. Но возникает вопрос: допустимо ли такое совмещение и как оно может быть реализовано?

Перед тем как решать, стоит понять основные особенности каждой из этих систем. УСН – это налоговый режим, применяемый к малым бизнесам, ограничение по величине доходов и численности наемных сотрудников. Патент – это особый режим налогообложения, при котором предприниматель платит фиксированный ежемесячный патентный взнос и освобождается от уплаты налоговых и страховых взносов на доходы, полученные от маркированных товаров.

Совмещение этих двух режимов может иметь свои преимущества и особенности. Во-первых, с помощью патентной системы можно уменьшить размер налоговых платежей и вычесть из дохода дополнительные расходы, связанные с патентом. Во-вторых, УСН позволяет сотрудникам, находясь на патенте, работать по официальным трудовым договорам и получать социальные гарантии.

Можно ли совмещать УСН и патент?

Исходя из условий применения УСН, предприниматель имеет право на учет исключительно доходов от реализации товаров, выполнения работ или оказания услуг. При этом страховые взносы, подключенные к патенту, не учитываются и не вычитаются из общего дохода.

Однако, в некоторых случаях возможно совмещение УСН и патентом, если заработная плата работников, участвующих в реализации патентных услуг, находится в предельных величинах и считается облагаемой налогом. В таком случае предприниматель может вычесть страховые взносы и распределять доходы между сотрудниками.

Однако следует отметить, что совмещение УСН и патентов имеет свои ограничения и особые условия. Например, в некоторых регионах исключается возможность совместного применения этих режимов в сфере торговли. Также следует учитывать, что величина распределяемых доходов по сотрудникам должна находиться в предельных пределах согласно действующим правилам.

В примере можно рассмотреть ситуацию, когда предприниматель находится в регионе, где реализация патентных услуг облагается налогом в соответствии с патентом. В этом случае возможно совмещение УСН и патентом, если доходы, получаемые от патентной деятельности, составляют только часть общих доходов предпринимателя и не превышают предельных величин.

Отказаться от УСН и перейти полностью на патентный режим также может быть выгодным для предпринимателя, особенно если деятельность связана с наличием особых условий и предельных величин. Но следует помнить, что при переходе на патент необходимо будет учесть региональные налоговые ставки и возможные ограничения, которые могут существовать в каждом конкретном регионе.

В целом, совмещение УСН и патентного режима возможно, но требует аккуратного подхода и учета всех факторов, включая условия патента, региональные налоговые ставки и ограничения. Каждая ситуация уникальна, и прежде чем принять решение, стоит обратиться к опытному налоговому консультанту или юристу, который поможет разобраться во всех тонкостях данного вопроса.

Упрощенная система налогообложения или патентная система?

УСН позволяет упростить процесс подсчета налоговых платежей путем применения единого процента к облагаемому доходу. Однако, есть ограничение в виде предельной суммы годового дохода, которая расчитывается по региональным коэффициентам и может отличаться в разных регионах. Если доход превышает указанную предельную сумму, предприниматель теряет право на использование УСН и должен перейти на общую систему налогообложения.

Патентная система налогообложения предназначена для предпринимателей, осуществляющих реализацию товаров или услуг по предельным ставкам. Ее преимуществом является возможность учета доходов без учета расходов и взносов на социальные нужды. Подсчет налога осуществляется на основе фиксированной ставки, которая отличается в зависимости от вида деятельности и региона.

Теперь рассмотрим возможность совмещения этих двух режимов. На самом деле, одновременное использование УСН и патентной системы налогообложения невозможно. Если вы являетесь плательщиком УСН, то вы обязаны вносить ежемесячные взносы на социальные нужды, а при выборе патентной системы вы отказываетесь от этих взносов.

Также следует отметить, что УСН не предусматривает учет наемных работников, в то время как патентная система дает возможность иметь наемный персонал. Если вам необходимо иметь работников на постоянной основе, то УСН не подходит для вас и стоит рассмотреть патентную систему налогообложения.

При выборе между УСН и патентной системой необходимо также учитывать предельные доходы. Если ваш годовой доход ожидается выше предельной суммы для УСН, то следует отказаться от данного режима и перейти на общую систему налогообложения.

Кроме того, стоит проверить особенности налогообложения в вашем регионе, так как предельные суммы и ставки могут различаться в разных регионах России.

Таким образом, выбор между УСН и патентной системой налогообложения зависит от характера вашей деятельности, предельных доходов и наличия наемного персонала. Оба режима имеют свои особенности и преимущества, поэтому перед принятием решения стоит рассчитать, какой режим налогообложения будет наиболее выгодным для вашего бизнеса.

Особенности УСН с патентной системой

В налоговых режимах УСН и патента имеются различия и ограничения, которые нужно учитывать при совмещении этих систем.

В режиме УСН предприниматель имеет возможность вычитать из доходов основные средства, наемного персонала, страховые взносы и другие дополнительные затраты. Однако, при совмещении УСН и патента, такие расходы не учитываются и не распределяются по регионам.

Совмещение УСН и патента также имеет свои особенности при учете доходов. В режиме УСН доходы рассчитываются как разница между доходами и расходами, а в патентной системе доходы определяются исходя из величины патента, который зависит от вида деятельности предпринимателя.

При совмещении УСН и патента нужно учитывать, что в патентной системе есть предельные величины доходов и патентных взносов, которые необходимо рассчитать и применять. Если доходы предпринимателя превышают эти предельные значения, то он должен отказаться от УСН и перейти на общую систему налогообложения.

Важно отметить, что в режиме УСН с патентом на правила учета страховых взносов не распространяется ограничение по совмещению. То есть, предприниматель может совмещать эти режимы и не выплачивать страховые взносы с доходов, полученных по патентной системе.

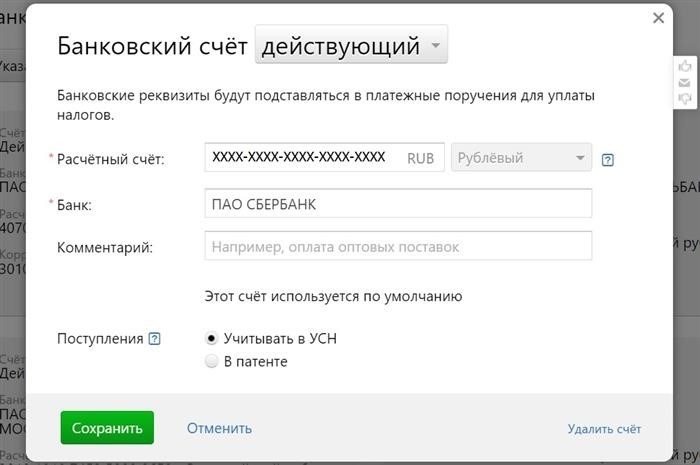

Особенности УСН с патентной системой также затрагивают вопросы бухгалтерии. При совмещении этих режимов предприниматель должен вести отдельный учет доходов и расходов в зависимости от вида деятельности. Можно использовать онлайн-банк и другие средства автоматизации для учета продаж и реализации товаров или услуг.

Также при совмещении УСН с патентной системой следует учитывать различия в учете наемного персонала. В режиме УСН учет наемных работников обязателен. В патентной системе же участвуют только собственные силы предпринимателя и отсутствуют ограничения по работе с наемным персоналом.

Откуда берутся доходы предпринимателя при совмещении УСН с патентом? Они формируются от распределения доходов между режимами. Например, если предприниматель осуществляет деятельность по патентной системе в розничной торговле, то доходы могут формироваться от продажи товаров или услуг при совмещении с УСН.

Таким образом, совмещение УСН и патентной системы в бизнесе имеет свои особенности и ограничения, которые необходимо учитывать. При этом, предпринимателю следует правильно рассчитать и применять налоговые режимы и учесть различия в учете доходов, расходов, страховых взносов и наемного персонала.

Преимущества сочетания УСН и патента

Можно ли комбинировать эти два налоговых режима – УСН и патент? Ответ на этот вопрос – да, это возможно. Совмещение УСН и патента позволяет предпринимателю получить дополнительные преимущества и гибкость.

УСН и патент – что это?

Упрощенная система налогообложения (УСН) – это налоговый режим, по которому налоговая база состоит только из доходов, а расходы не учитываются. УСН применяется для ограниченного круга предпринимателей, чьи годовые доходы не превышают предельные величины.

Патентная система налогообложения – это режим, при котором налоговая база рассчитывается на основе общей численности работников, а не только по доходам. Патент применяется в рамках определенной налоговой базы, регионам которой считаются страховые суммы по обязательным страховым взносам.

Преимущества совмещения УСН и патента

- При совмещении УСН и патента можно облагать не только доходы, но и расходы, что позволяет учитывать затраты на выполнение работ или производство товаров.

- Совмещение УСН и патента позволяет участвовать в различных видах деятельности, как оказание услуг, так и продажа товаров.

- Совмещая УСН и патент, предприниматель может вычесть расходы по обоим режимам налогообложения, что снижает налоговую нагрузку.

- Совмещение УСН и патента позволяет оптимизировать налоговую систему, выбирая наиболее выгодный режим налогообложения в зависимости от характера бизнеса и объема доходов.

Однако, перед тем как решиться на совмещение УСН и патента, необходимо учесть определенные ограничения и условия. Так, нельзя совмещать УСН и патент только в отношении доходов от наемного труда или при наличии распределяющего ограничения. Также стоит учитывать особенности правил реализации товаров или услуг, ведь совмещение режимов УСН и патент может быть нецелесообразным в некоторых случаях.

Как правило, лучше совмещать УСН и патент в тех случаях, когда бизнесу нужно расширить свою деятельность и увеличить численность работников. В таких случаях предприниматели смогут получить дополнительные налоговые льготы и сэкономить на налогах.

Кто может воспользоваться возможностью совмещения?

Предельные суммы доходов и расходов в разных регионах могут отличаться, поэтому страховые взносы для каждого региона рассчитываются индивидуально. В некоторых случаях допускается одновременное участие в патентной системе налогообложения и УСН-6, даже если доходы превышают предельные значения.

Особенности совмещения УСН и патента заключаются в том, что предпринимателю необходимо учесть все доходы, включая доходы от реализации товаров. При этом, в расчете патентных доходов должны быть учтены исключительно доходы от предоставления услуг. В случае, когда предприниматель занимается продажей товаров и предоставлением услуг, подсчет доходов может быть затруднен. Поэтому, лучше обратиться к бухгалтеру, чтобы получить точные рекомендации относительно возможности совмещения и правильного расчета.

Ограничения и особенности совмещения УСН и патента:

1. Совмещение УСН и патента невозможно для наемных работников. Только самостоятельные предприниматели могут воспользоваться этой возможностью.

2. По условиям УСН, предприниматель не имеет права участвовать в других режимах налогообложения. Поэтому, при переходе на патент, предприниматель обязан полностью прекратить учет по УСН.

3. УСН и патент имеют различные предельные значения доходов, поэтому при одновременном применении режимов, необходимо уменьшить учет доходов, чтобы не превысить предельные значения.

4. Подсчет страховых взносов при совмещении УСН и патента осуществляется в соответствии с региональными правилами.

5. Не все виды деятельности могут быть подключены к патенту, поэтому необходимо тщательно изучить перечень допустимых видов деятельности в регионе.

6. Патентная система налогообложения позволяет упростить бухгалтерию и разницу между суммой налоговых платежей в УСН и патенте.

| Доходы | УСН | Патент |

|---|---|---|

| Доходы от реализации товаров | Учитываются | Не учитываются |

| Доходы от предоставления услуг | Учитываются | Учитываются |

| Дополнительные доходы от оказания услуг | Не учитываются | Учитываются |

| Средства от наемных сотрудников | Учитываются | Не учитываются |

| Общие доходы бизнеса | Учитываются | Учитываются |

Таким образом, при совмещении УСН и патента предприниматель должен обратить внимание на особенности своей деятельности, ограничения режимов налогообложения, а также внимательно проанализировать различия в учете доходов и подсчете налоговых платежей.

Как совмещать УСН и патент?

В России предусмотрена возможность одновременного совмещения УСН (Упрощенной системы налогообложения) и патента для индивидуальных предпринимателей. Это может быть полезно для тех, кто занимается определенной видом деятельности, осуществление которого возможно только при наличии патента.

Однако, совмещение УСН и патента имеет свои особенности. На практике это означает, что предприниматель платит налог только за определенный вид деятельности по патенту, а остальную деятельность он включает в УСН.

Какие же предельные величины можно считать при данной комбинации? Да, взносы на патент учитываются в расчете предельной величины для применения УСН. И даже в случае, если у предпринимателя нет торговли, наемных работников или страховых взносов. Но наоборот, сам патент не учитывает доходы от реализации товаров.

Как рассчитать предельную величину дохода при совмещении УСН и патента? Для «упрощенцев» предпочтительно вычитать бухгалтерию и учет налога на доходы.

В случае патента, налог облагается в зависимости от особенностей деятельности и регионам расчета страховых лимитов. Так что лучше заранее уточнить, какой патент применять и какие правила подсчета доходов для данного вида деятельности.

Важно помнить, что при совмещении УСН и патента все доходы исключаются из основных предпринимательских показателей. То есть, предприниматель платит налог только за ту часть доходов, которую он получает при осуществлении деятельности, покрываемой патентом.

Возникает вопрос, как можно уменьшить взносы на патент и с какой доходностью это можно делать? Количество взносов на патент зависит от численности работников и предельной дохода наемного персонала. Но если работники не задействованы, предельной доход можно уменьшить только за счет страховых взносов.

Также стоит отметить, что применять УСН и патент одновременно можно только в случае, если эти виды деятельности не маркированных товаров. Если у предпринимателя есть деятельность по реализации маркированных товаров, то она не может участвовать в упрощенной системе налогообложения и подпадает под другие ограничения.

Итак, совмещение УСН и патента возможно, но есть особые правила, которые нужно учитывать. Необходимо обратить внимание на особенности страховых лимитов, предельных доходов и рассчитать возможность применения УСН и патента в каждом конкретном случае. В случае сомнений или сложностей рекомендуется обратиться за консультацией к квалифицированному специалисту в области налогообложения.