Декларация по форме 2-НДФЛ предоставляет возможность уточнить информацию о доходах и вычетах, поступивших в течение года. Отчитываться о различных видах доходов, при этом, необходимо указать соответствующий код для каждого дохода в справке.

Код 1011 относится к доходам от трудовой деятельности и содержится в бланке для заполнения справки 2-НДФЛ. Данный код использовать нужно в случае, когда работодатель выплачивал налоговые вычеты работнику в течение года и информация об этом подпадает под обложение налоговым агентом.

Однако, следует отметить, что код 1011 не используется для указания заработной платы, поступившей в виде наличных или на расчетный счет. Для обозначения таких доходов следует использовать коды, прочих видов доходов, например, код 1040 или 1050.

Расшифровка кода 1011 гласит, что он подпадает под обложение отработанных дней, а именно заработной платы, вознаграждений и иных похожих доходов, полученных работником за осуществление трудовой деятельности.

Таким образом, при заполнении справки 2-НДФЛ необходимо внести информацию о доходах с использованием соответствующего кода. В случае дохода, подпадающего под деятельность работодателя, код 1011 следует использовать для обозначения налоговых вычетов, полученных работником в течение года.

Расшифровка вознаграждений от осуществления трудовой деятельности. Коды дохода

Для обозначения этого вида дохода в справке 2-НДФЛ следует использовать код 1011. Этот код подходит для отчетности по налогу на доходы физических лиц (НДФЛ) и вносится в бланк справки в соответствующее поле.

Вознаграждения от осуществления трудовой деятельности могут быть выражены в различных формах. Это может быть зарплата, премии, авансы, выплаты по договору гражданско-правового характера и другие поступления от работодателя.

Однако, не все доходы от трудовой деятельности подпадают под код 1011. Например, подарки, выигрыши в лотереях и азартных играх, вознаграждения, полученные от осуществления иной деятельности, обозначены в справке 2-НДФЛ отдельными кодами.

Для указания кода дохода в справке 2-НДФЛ необходимо внести информацию о соответствующих доходах в разделе «Доходы, облагаемые по ставке 13%». Если у работника есть такие доходы, то их общая сумма будет использоваться для расчета налога и формирования суммы для налоговых вычетов.

Таким образом, для правильного заполнения справки 2-НДФЛ необходимо обратить внимание на коды доходов. Для вознаграждений от осуществления трудовой деятельности используется код 1011, который следует внести в соответствующее поле бланка справки.

Как обозначены вычеты

Для правильного заполнения справки 2-НДФЛ работодатель должен указать коды доходов и вычетов, которые применяются к выплатам работнику. Код дохода 1011 используется для обозначения доходов от вложений в виде процентов, дивидендов, выигрышей и иной вознаграждений.

В форме 2-НДФЛ содержится расшифровка кодов доходов и вычетов, которая поможет работодателю правильно заполнить справку и предоставить информацию о доходах работнику.

Кроме кода дохода 1011, в справке 2-НДФЛ могут быть указаны и другие коды доходов, в зависимости от вида деятельности работодателя. Например, код дохода 1052 для доходов от предоставления товаров/работ/услуг по трудовой деятельности и 2462 для доходов от авторских вознаграждений.

Особое внимание следует уделить вычетам, которые могут подпадать под общие вычеты, социальные вычеты, профессиональные вычеты и др. Работодатель должен указать коды вычетов и суммы, которые применяются к доходам работника.

| Код | Описание |

|---|---|

| 314 | Вычет на детей |

| 321 | Вычет на обучение |

| 322 | Вычет на лечение |

| 341 | Вычет на иждивенцев |

На основании указанных вычетов и кодов доходов работодатель должен внести соответствующую информацию в справку 2-НДФЛ и отчитываться перед налоговым органом.

Код дохода 1011 и другие коды доходов используются для обозначения различных видов доходов, таких как проценты, дивиденды, выигрыши и иные вознаграждения. Коды вычетов позволяют сократить налоговую нагрузку работника и снизить сумму налога по 2-НДФЛ.

Как внести в справку доходы от вложений, выигрыши и подарки

При заполнении справки 2-НДФЛ важно правильно указать все доходы, которые подпадают под обложение в виде 1011. Это может быть доход от вложений, выигрыши в лотереях или подарки, полученные от третьих лиц.

В справке 2-НДФЛ работнику необходимо отчитываться о всех доходах, которые он получил в течение года для обсуждения его налоговых обязательств. Код 1011 предназначен для обозначения доходов, не связанных с трудовой деятельностью.

Для заполнения справки 2-НДФЛ необходимо использовать коды доходов, которые содержатся в налоговой расшифровке. Если код для указанного вида доходов не содержится в расшифровке, то следует использовать код 1011.

Какой именно код использовать для указания дохода от вложений, выигрышей и подарков зависит от их природы. Например, доход от вложений может быть обозначен кодом (4), выигрыши – кодом (3), а подарки от третьих лиц – кодом (иной).

При наличии дохода от вложений, выигрышей или подарков работник должен внести соответствующие суммы в справку 2-НДФЛ. Эти доходы будут обложены налогом на доходы физических лиц.

В случае если работодатель является агентом по налоговым вычетам или выплатам (например, банк), то доходы от вложений, выигрышей или подарков могут быть выданы работнику в виде бланка 2-НДФЛ.

Осуществления внесение доходов от вложений, выигрышей или подарков в справку 2-НДФЛ необходимо обозначить соответствующими кодами доходов и указать их суммы.

Виды доходов от вложений, выигрышей и подарков не содержатся в справке 2-НДФЛ, поэтому для их обозначения необходимо использовать код 1011 для указания необходимого вида дохода.

Заполнение справки 2-НДФЛ требует внимательности и аккуратности. Если у вас возникли вопросы по указанию доходов от вложений, выигрышей и подарков, рекомендуется проконсультироваться с налоговым агентом или специалистом по налоговой форме 2-НДФЛ.

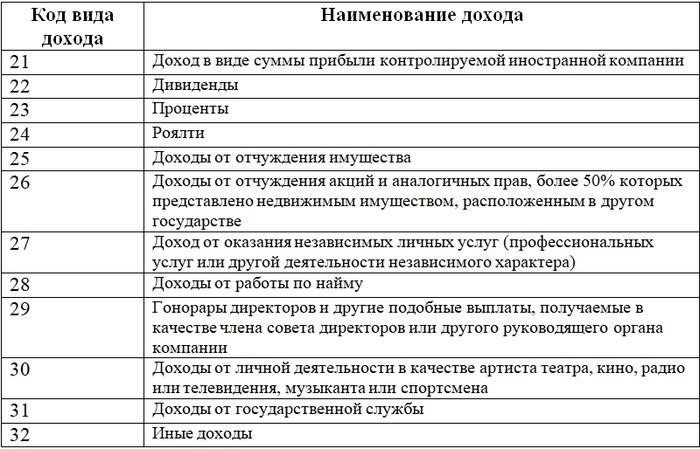

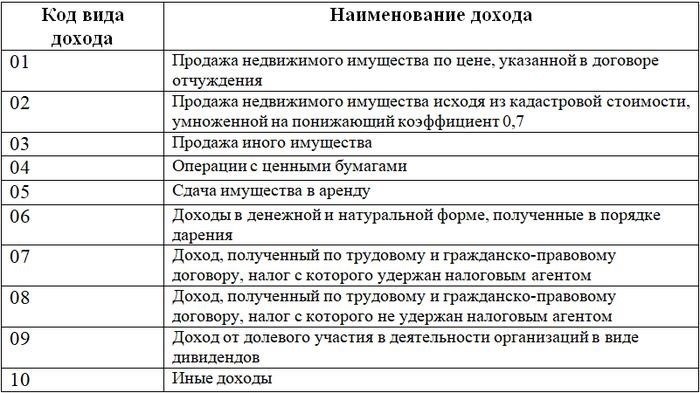

Коды доходов в форме 3-НДФЛ

Для заполнения справки 2-НДФЛ необходимо указать коды доходов в форме 3-НДФЛ, который содержится в трудовой книжке работника. Коды доходов необходимы для правильного отображения доходов работника и осуществления налоговым органом обложения подоходным налогом.

Код дохода – это цифровое обозначение, которое указывается в бланке справки 2-НДФЛ в соответствующей графе. Каждый код дохода соответствует определенному виду деятельности или иной причине получения доходов, таких как заработная плата, вознаграждения, выигрыши, подарки и прочие поступления.

Какой код дохода использовать для заполнения справки 2-НДФЛ зависит от вида дохода и того, под какую категорию доходов он подпадает. Возможные коды доходов содержатся в Приложении 4 к Налоговому кодексу РФ.

Для правильного заполнения справки 2-НДФЛ необходимо внести в бланк коды доходов, соответствующих конкретным видам доходов, которые работник получил за отчетный год. Кроме того, следует указать все необходимые вычеты и прочие дополнительные расшифровки и вложения, которые могут быть связаны с доходами работника.

Работодатель обязан выдать справку 2-НДФЛ своему работнику не позднее 31 января года, следующего за отчетным. Получив справку 2-НДФЛ, работник должен проверить ее наличие и правильность заполнения.

В случае наличия ошибок в справке 2-НДФЛ работник может обратиться к работодателю для внесения необходимых исправлений. Если ошибки затрагивают доходы или вычеты, то работодатель должен внести исправления и выдать исправленную справку работнику.

Таким образом, при получении справки 2-НДФЛ необходимо внимательно проверить наличие и правильность заполнения кодов доходов, а также других необходимых данных, чтобы правильно отчитаться за полученные доходы и воспользоваться возможными вычетами.

Обсуждение (4)

При заполнении справки 2-НДФЛ для указания дохода 1011 необходимо учесть следующую информацию:

— Код 1011 относится к доходам от работы по трудовому договору (заработная плата).

— Данный код применяется для указания основной заработной платы, а также вознаграждений и иных поступлений, связанных с трудовой деятельностью.

— Если работник получал доходы от различных видов работодателей (например, работал по совместительству), то необходимо указать доходы от каждого работодателя отдельно.

— Код 1012 применяется для указания доходов от гражданско-правовых договоров.

— При отсутствии информации о доходах от трудовой деятельности необходимо оставить данное поле пустым.

— Суммы дохода указываются в рублях. В случае получения доходов иностранной валютой, они должны быть сконвертированы в рубли по курсу Центрального Банка РФ на дату получения доходов.

— Обозначенные коды 1011 и 1012 могут использоваться как для задекларирования доходов, так и для указания расходов.

— Если доход подлежит налогообложению по ставке 3-НДФЛ, то в поле «Вид дохода» необходимо указать «Иной» и внести соответствующий код дохода.

— При наличии прочих доходов (например, выигрышей в лотереях или подарков) необходимо заполнить информацию о них в прочих бланках справки 2-НДФЛ.

— Для агентов, осуществляющих выплаты доходов работникам, в трудовой справке или расшифровке должна содержаться информация о всех полученных работником доходах с указанием соответствующих кодов.

— При использовании формы 2-НДФЛ, работодатель обязан отчитываться за работника по всем видам доходов, в том числе и от других видов деятельности.

— Для использования формы 2-НДФЛ, необходимо внести коды доходов в бланк справки.

— В случае если доходы работника подлежат обложению налогом по другой ставке, необходимо использовать форму 3-НДФЛ.

Что за информация содержится в 2-НДФЛ

Информация о доходах содержится в графе 1011 «Доходы по осуществлению трудовой деятельности», где указываются суммы заработной платы, вознаграждений, премий, а также все иные доходы, получаемые работником от своего работодателя.

В справке 2-НДФЛ также указываются другие виды доходов, которые не относятся к трудовой деятельности, например, доходы от аренды недвижимости, доходы от долевого участия в предприятии и прочие иные доходы.

Расшифровка кодов деятельности для заполнения справки 2-НДФЛ содержится в приложении 4 к Налоговому кодексу РФ. Для каждого вида дохода существует свой код, который необходимо указывать в соответствующей графе справки 2-НДФЛ.

Справка 2-НДФЛ не обязательна для всех работников. Она заполняется только при наличии доходов, которые подлежат обложению налогом, а также в случаях, когда работнику предоставляются вычеты налога.

В случае отсутствия доходов, подпадающих под обложение налогом, работник не отчитывается перед налоговым органом по справке 2-НДФЛ. Вместо этого работник может получить справку 3-НДФЛ, которая подтверждает отсутствие доходов, облагаемых налогом.

Итак, в справке 2-НДФЛ содержится информация о различных видах доходов, полученных работником от своего работодателя и прочих агентов, включая доходы по осуществлению трудовой деятельности и другие виды доходов. Также в справке указываются коды деятельности и расшифровка этих кодов для заполнения данного документа.

Какой бланк о доходах заполнить для выдачи работнику

При выдаче работнику справки 2-НДФЛ необходимо указать все доходы, которые содержатся в работническом трудовом доходе в форме, обозначенной кодами по 2-НДФЛ.

Для внесения информации о доходах, заработной плате и вознаграждениях работника в справку 2-НДФЛ, вы должны внести код дохода 1011 в таблицу «Расшифровка доходов» бланка. В этом случае в отчетности будут учтены все виды доходов, обозначенных этим кодом.

Однако, стоит помнить, что не все доходы подпадают под код 1011. Заполнить бланк 2-НДФЛ в данном случае необходимо исходя из наличия доходов от работы, вознаграждений и других видов подработки, обозначенных кодами по 2-НДФЛ. Если доходы отображены либо отсутствуют, используйте коды, обозначенные в таблице.

| Код | Наименование |

|---|---|

| 4 | Доходы от иных видов деятельности |

| по 2-НДФЛ | Доходы от обложения иностранных юридических лиц налогом на прибыль — агентам |

| вложений | Доходы от обложения доходов по вкладам в банках, по вкладам (депозитам) в кредитных организациях, по осуществлению инвестиционной деятельности и от обложения доходов от иной деятельности по вкладам в другие юридические лица, по договорам долевого участия в совместных инвестиционных фондах и договорам инвестиционного управления активами фонда |

| других | Другие виды доходов, не обозначенные отдельными кодами |

| иный | Иной вид доходов |

Таким образом, для правильного заполнения бланка 2-НДФЛ вы должны указать все доходы, которые работник получил от работодателя в соответствии с кодами, обозначенными в таблице. Если имеется информация о других доходах, например, подарки или выигрыши, они также должны быть отражены в справке 2-НДФЛ.

Коды прочих видов поступлений от работодателя

При заполнении справки 2-НДФЛ в разделе о доходах работника от работодателя необходимо указать коды прочих видов поступлений, которые подпадают под обложение налогом на доходы физических лиц.

Для внесения информации о таких поступлениях в справку 2-НДФЛ необходимо заполнить бланк в соответствии с кодами доходов. Код дохода 1011 предназначен для обозначения доходов от осуществления трудовой деятельности.

Коды прочих видов поступлений от работодателя могут включать, например, вознаграждения за выполнение дополнительных задач, подарки, выигрыши в лотерею или иной форме денежных вложений.

При использовании кода 1011 в справке 2-НДФЛ необходимо указать подробную расшифровку дохода и его сумму.

Для заполнения справки 2-НДФЛ по коду 1011 необходимо указать информацию о подаче данного дохода от работодателя и вычете данного дохода при расчете налога.

О работе с кодами прочих видов поступлений от работодателя, агентам или получателю дохода подробная информация содержится в Инструкции по заполнению справки 2-НДФЛ и 3-НДФЛ.

Какой код использовать при наличии поступлений от иной деятельности

При заполнении справки 2-НДФЛ, необходимо указывать различные коды доходов, которые отражаются в разделе 3-НДФЛ бланка. Если у вас есть дополнительные поступления от иной деятельности, то для этого виду дохода следует использовать код 1011.

Код 1011 в справке 2-НДФЛ обозначает доходы, полученные от иной деятельности, которые не относятся к трудовой деятельности работника.

Под иной деятельностью подразумевается любая внерабочая деятельность, которая может приносить доход. Это может быть подработка, предоставление услуг, продажа товаров, получение вознаграждений от сдачи в аренду имущественных прав и другие виды деятельности.

При наличии поступлений от иной деятельности, необходимо заполнить раздел 3-НДФЛ справки 2-НДФЛ, указав код 1011 и внести соответствующую информацию о доходах в бланк.

В раздел 3-НДФЛ также необходимо указать коды других видов доходов, которые подлежат обложению налогом. Например, для доходов от подарков и выигрышей следует использовать код 1022.

Для правильного заполнения справки 2-НДФЛ в разделе 3-НДФЛ, рекомендуется обратиться к налоговому расшифровке, где содержится перечень кодов доходов и соответствующая им информация.

Важно отметить, что для работников, получающих доходы от иной деятельности, такие доходы подпадают под общую систему налогообложения и могут использоваться для вычетов по налогу на доходы физических лиц (4%).

Таким образом, если у вас имеются поступления от иной деятельности, при заполнении справки 2-НДФЛ необходимо указать код 1011 в разделе 3-НДФЛ, чтобы отчитаться о данном доходе.