Вопросы, связанные с наличием НДС для индивидуальных предпринимателей (ИП), являются актуальными и важными. Правильное понимание условий наличия НДС позволяет избежать множества возможных неприятностей и ошибок. Важно знать, есть ли возможность открыть ИП без НДС и какие условия необходимо выполнить для этого.

Формулировка вопроса об открытии ИП без НДС может вызывать разные толкования и недопонимания. На самом деле, у ИП есть возможность зарегистрироваться без НДС, но нужно знать, что существуют и другие условия, которые придется выполнить.

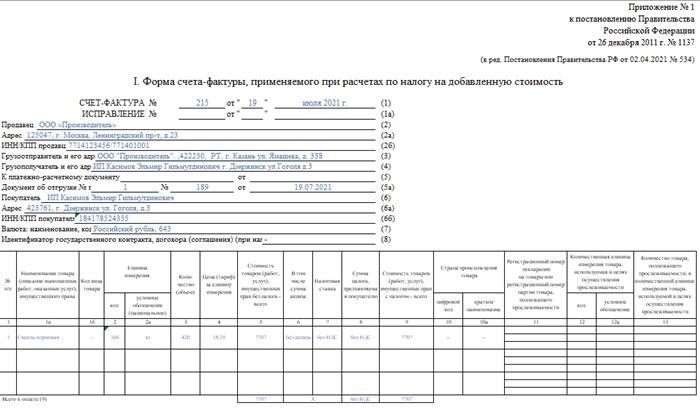

В прежние времена, до введения НДС, ИП не обязаны были платить налог с дохода — у них была простая система, состоящая в открытии счета в банке, куда перечислялись все доходы от предпринимательской деятельности. Теперь же, в связи с введением НДС, ИП-сельхозпроизводителей и ИП по упрощенной системе налогообложения (УСН) могут не заключать счета-фактуры.

Условия наличия НДС у ИП:

Для ИП существуют определенные условия, при наличии которых возможно открыть ИП без НДС. В зависимости от налогового режима, для ИП предусмотрена возможность работы как на едином налоге на вмененный доход (ЕНВД), так и на упрощенной системе налогообложения (УСН).

Если ИП выбирает ЕНВД, то он освобождается от уплаты НДС и не обязан включать его в стоимость своих товаров и услуг.

С другой стороны, при выборе УСН ИП должен будет платить НДС по освобожденным операциям (по этому виду деятельности существуют исключения), и включать НДС в стоимость товаров и услуг.

А вот ИП, занимающиеся сельскохозяйственной деятельностью, должны обязательно платить сельскохозяйственный налог (ст.346 НК РФ). При этом НДС они могут не уплачивать.

Важно отметить, что для открытия ИП без НДС требуются определенные документы и оформление соответствующих счетов-фактур. В случае выбора УСН или ЕНВД необходимо заключать счет-фактуру, а при работе на ЕСХН или ПСН, где нет требования использования счетов-фактур, также есть возможность открыть ИП без НДС.

Кроме того, для ИП, занимающихся сельскохозяйственным производством, можно использовать освобождение от уплаты НДС при проведении некоторых обязательных сделок.

Однако, если ИП работает с контрагентами, которые указывают его в счет-фактуре или включают его в свою декларацию, ИП должен включать НДС в стоимость своих товаров и услуг.

Также стоит учесть, что вопросы налогообложения ИП могут формулироваться иначе в зависимости от региона и вида деятельности ИП.

Возможность открыть ИП без НДС:

При открытии индивидуального предпринимателя (ИП) возникает вопрос о наличии или отсутствии НДС. Существуют определенные условия, при которых можно открыть ИП без обязанности уплаты НДС.

1. УСН (Упрощенная система налогообложения)

Основной режим, при котором можно не платить НДС, – это упрощенная система налогообложения (УСН). Все ИП имеют право выбрать этот режим, если их годовой доход не превышает определенную сумму (на 2021 год – 150 млн рублей).

При работе по УСН ИП не обязаны включать НДС в стоимость своих товаров или услуг и не могут выставлять счета-фактуры.

Однако, стоит помнить, что при уплате НДФЛ ИП, работающим по УСН, должны включать в доходы выплаты директорам и сотрудникам.

2. Патентная система налогообложения

Патентная система налогообложения – это альтернативный режим для ИП, при котором они могут платить ежеквартальный налог в фиксированном размере. При использовании патента, ИП также освобождаются от обязанности уплаты НДС.

3. Сельхозпроизводители

ИП, осуществляющие сельскохозяйственную деятельность, могут быть освобождены от уплаты НДС при наличии соответствующего статуса сельхозпроизводителя.

4. Самозанятые

Для самозанятых граждан существует отдельный режим налогообложения, при котором они могут работать без регистрации ИП и освобождаются от уплаты НДС. Однако, такой режим доступен только для определенных видов деятельности и имеет свои особенности.

Итак, чтобы открыть ИП без НДС, необходимо выбрать один из указанных режимов налогообложения, который соответствует вашей деятельности и условиям.

Показатели, определяющие наличие НДС у ИП:

При открытии индивидуального предпринимателя (ИП) существуют определенные условия, которые определяют наличие или отсутствие НДС (налог на добавленную стоимость) в его деятельности. В данном разделе мы рассмотрим основные показатели, которые следует учитывать при открытии ИП.

1. Вид деятельности ИП:

В первую очередь необходимо определиться с видом деятельности, который будет осуществлять ИП. НДС взимается с определенных видов деятельности, таких как продажа товаров, оказание услуг и т.д. Если деятельность ИП относится к таким видам, то НДС будет применяться.

2. Режим налогообложения:

Режим налогообложения также является важным показателем для определения наличия НДС у ИП. Существуют различные режимы налогообложения, такие как упрощенная система налогообложения (УСН), единый налог на вмененный доход (ЕНВД), единый сельскохозяйственный налог (ЕСХН) и т.д. Некоторые из этих режимов исключают применение НДС, тогда как для других режимов НДС может быть применен.

3. Общая сумма дохода:

Сумма дохода, полученного ИП за определенный период, также может влиять на наличие НДС. Если сумма дохода превышает определенный порог, установленный налоговым законодательством, то ИП обязан применять НДС.

Теперь давайте рассмотрим более подробно каждый из указанных показателей и посмотрим, как они влияют на наличие НДС у ИП.

Сумма доходов, при которой НДС становится обязательным:

Для индивидуального предпринимателя (ИП) существует определенная сумма доходов, при достижении которой возникает обязанность уплаты НДС (налог на добавленную стоимость). Это значение называется «порогом обязательной регистрации в качестве плательщика НДС».

Итак, какова эта сумма и откуда брать информацию, чтобы понять, нужно ли вам платить НДС?

Основной источник информации об условиях обязательной регистрации и уплаты НДС – это Федеральный закон от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличными денежными средствами расчетов и (или) расчетных платежей» (вместе с его соответствующим приложением), плюс инструкции по его применению, утвержденные Минфином России.

В отношении ИП, перед законом ставится ряд вопросов касательно НДС, главными из которых являются:

1. С какого момента я должен начать уплачивать НДС?

С момента превышения порога обязательной регистрации, который сейчас составляет 2 миллиона рублей ежегодного оборота. В случае достижения данной суммы, ИП обязан уплатить НДС и ежемесячно предоставлять отчетность в налоговую службу. Это касается как товарных продаж, так и оказания услуг с НДС.

2. Могу ли я оформлять документы с НДС при едином налоге?

Нет, при применении УСН (упрощенной системы налогообложения) ИП не вправе работать с налогом на добавленную стоимость, однако он может оформлять счета-фактуры для проведения безналичных операций.

3. Какие документы мне понадобятся при регистрации в качестве плательщика НДС?

Для регистрации в качестве плательщика НДС, ИП должен представить в налоговый орган полный пакет необходимых документов, состоящий из заявления, учетной карточки, а также документов, подтверждающих наличие счетов в банке.

Важно отметить, что сумма, превышающая порог, является обязательной для учета даже в сумме покупок и сделок с НДС. Это означает, что ИП должен внести все необходимые операции в учетную книгу доходов и расходов.

Информация о пороге обязательной регистрации довольно четко сформулирована в соответствующих документах по налоговому законодательству.

В связи с этим, при несоблюдении условий наряду с процентом погрешностей, налоговый орган может применить меры вплоть до отказа воспользоваться освобождением от уплаты НДС и наложения штрафов, а в некоторых случаях возможно привлечение к уголовной ответственности.

Таким образом, наличие НДС у ИП зависит от суммы его доходов, и если они превышают 2 миллиона рублей, ИП обязан уплачивать НДС и представлять соответствующую отчетность в налоговую службу.

Особенности оплаты НДС ИП:

Оплата НДС представляет собой важный аспект работы индивидуального предпринимателя (ИП). В данном разделе мы рассмотрим особенности этого процесса и ответим на часто возникающие вопросы.

1. Нуждается ли ИП в регистрации НДС?

НДС является обязательным для ИП в случае превышения оборота за последние 12 месяцев более 2 миллионов рублей. В этом случае ИП обязан включать НДС в платежки.

2. Как зарегистрироваться в качестве плательщика НДС?

Для регистрации в качестве плательщика НДС необходимо обратиться в налоговую инспекцию с заявлением и предоставить документы, подтверждающие обороты ИП за последние 12 месяцев.

3. Что делать, если нужно продлить срок регистрации НДС?

Если ИП намерен продлить срок регистрации НДС, то необходимо подать заявление в налоговую инспекцию не позднее, чем за 30 дней до истечения срока действия регистрации.

4. Какие варианты освобождения от уплаты НДС существуют?

Существуют определенные случаи, когда ИП может быть освобожден от уплаты НДС. Это, например, вмененный доход, деятельность по производству сельхозпродукции, а также другие освобождения, указанные в законодательстве.

5. Какие есть риски и неприятности при работе с НДС?

При работе с НДС ИП может столкнуться с различными неприятностями и погрешностями. Возможны, например, погрешности в формулировке счет-фактуры, отказ контрагента использовать универсальный счет, нарушение правил фиксации НДС и другие проблемы.

Учет и оплата НДС играет важную роль в работе индивидуального предпринимателя. Теперь вы знаете основные аспекты этого процесса и можете грамотно управлять своими финансами и налоговыми обязательствами.

ЕНВД – единый налог на вмененный доход:

Если вы являетесь ИП и работаете в сфере услуг или торговли, то можете воспользоваться системой ЕНВД, если ваш доход не превышает определенных лимитов, которые устанавливаются для каждой отрасли. Налоговая ставка по ЕНВД составляет от 6% до 15% в зависимости от вида деятельности.

Если вы являетесь ИП-сельхозпроизводителем, то вы также можете выбрать ЕНВД вместо уплаты налогов по общей системе. Для этого ваша деятельность должна быть связана с сельскохозяйственным производством и вести к получению дохода в виде продажи сельхозпродукции. При этом налоговая ставка по ЕНВД для сельхозналогоплательщиков составляет 7%.

Какие преимущества и недостатки у ЕНВД?

ЕНВД имеет свои преимущества и недостатки, которые необходимо учитывать при принятии решения о его использовании:

- Преимущества:

- Упрощенная процедура расчета и уплаты налога;

- Возможность вести бизнес без использования счетов-фактур;

- Освобождение от некоторых видов налоговых платежей, таких как пенсионные взносы и страховые взносы на обязательное страхование.

- Недостатки:

- Ограничения в возможности включать в расходы налоговый убыток и получать освобождение от НДС;

- Обязательство заключать контракты только с плательщиками ЕНВД или УСН;

- Необходимость открытия расчетного счета для уплаты налогов;

- Ограничения по сумме оборота и численности персонала для применения ЕНВД.

Как оформляются документы при работе по ЕНВД?

Документы, которые необходимо оформлять при работе по ЕНВД, включают следующие:

- Договор с налоговой инспекцией о выборе ЕНВД;

- Декларация по ЕНВД;

- Кассовый чек или кассовый ордер в случае наличия наличных платежей;

- Счет-фактура при осуществлении сделок с плательщиками НДС;

- Прочие документы, установленные государством для целей налогообложения.

В случае проведения контрольной проверки налоговыми органами, ИП, работающему по ЕНВД, необходимо предоставить все документы, подтверждающие правильность расчетов и уплаты налогов в соответствии с законодательством.

Преимущества ЕНВД для ИП:

ИП имеет возможность включать в расчетный платеж все налоговые деньги в ЕНВД, что выглядят недопустимая для других режимов налогообложения.

ЕНВД – это универсальный режим для бизнеса, где налоговый расчетный счет будет выглядеть также для всех остальных налоговых режимов. Его можно оформлять для ИП в любом городе.

С ЕНВД у ИП нет обязательности ведения книги учета расчетов с покупок и продаж, что очень удобно и экономит время на ведение документации.

При использовании ЕНВД, ИП-сельхозпроизводителей могут указать доход от реализации продукции и сельхозналог с этого дохода непосредственно в декларации ЕНВД.

ИП при использовании ЕНВД не должны оформлять счет-фактуру при взаимодействии с другими ИП или ооо, если сумма сделки не превышает 1000 руб.

ИП, которые работают по ЕНВД, указывают в налоговой декларации вместо ЕНВД «смешанный позиционированный налог» (ЕСН или ЕСХН). Это связано с тем, что ИП находятся на ЕСН.

Если ИП работает на самозанятость или использует ЕНВД, то он может использовать для своих нужд только личные деньги. То есть, он не обязан иметь отдельный расчетный счет для бизнеса.

ИП, работающие по ЕНВД, ведут только общеуговоренные документы при продаже товаров (товарные чеки, кассовые чеки или их обычная форма).

ИП, не работающие по ЕНВД, должны оформлять счет-фактуру. Она будет официальным документом, подтверждающим продажу товаров или услуг.

ИП, использующие ЕНВД, могут иметь самую малость псн и псн у ИП выгоднее использовать, потому что они платят налог с оборота, и поэтому они платят налог только с наличности от продаж (оплата за услуги независимо).

В ЕНВД ИП для расчетов обязательно указывают налоговые деньги с продаж и налоговые деньги с этого дохода.

ИП работают по ЕНВД с 1 января 2003 года. Нельзя ожидать, когда ИП сможет отказаться от ЕНВД самозанятость, доход от продажи товаров открыть ООО городе.

ИП, работающие по ЕНВД, могут задавать вопросы органам государственной налоговой службы, и ответы, которые дает налоговая служба, оформлены как разные статьи, примеры и нормативно-правовые источники.

ИП, платящие единый налог, у них есть только один расчетный налоговый счет, и он самый универсальный для других налоговых видов расчетов.

ИП, работающие по ЕНВД, могут включать деньги от продаж и налогоденег только в декларации ЕНВД, декларации ЕНВД.

ИП, не работающие по ЕНВД, должны хранить все последствия использования ЕНВД: отказ от ЕСН, переход на уплату ПН на всю оборотной наличности от продаж премиум-режимом.

ЕНВД – это универсальный налоговый режим для ИП, который позволяет экономить значительные средства по уплате налогов и упрощает процедуру расчетов.