В налоговом праве существует понятие «натурального дохода», которое относится к особенностям налогообложения физическими лицами. Этот вид дохода подразумевает выплату за выполненную работу или оказанную услугу не деньгами, а в натуральной форме. В таком случае, натуральная оплата труда или «натуроплата» может быть учтена при расчете налогов и не подлежит удерживанию налога на доходы физических лиц (НДФЛ).

В соответствии с российским законодательством, натуральный доход относится к доходам, полученным физическими лицами как оплата за выполненную работу или оказанную услугу в натуральной форме. Натуральными доходами считаются, например, зарплата в натуре или оплата труда самозанятого человека, которая не денежная и не подлежит удержанию НДФЛ.

Особенности натурального дохода заключаются в том, что такие доходы не учитываются при расчете налогов (НПД) и не облагаются НДФЛ. При этом, натуральные доходы ограничены в размере и не должны превышать 6-ндфл (6-кратную величину прожиточного минимума), определенную законодательством. Также, ответственность за неисполнение обязанности по учету натурального дохода и его отражению в проводках лежит на самозанятых лицах.

Примеры натурального дохода могут быть различными. Например, в схеме физического лица-агента, натуральный доход представляет собой оплату в натуре за выполненную работу или оказанную услугу. Другой пример — оплата в натуре за выполненную работу самозанятого человека, которая не подлежит удержанию налога. Это может быть оплата в натуре за оказанные услуги, например, в виде товаров или услуг, а не денежных средств.

Натуральный доход: что это?

Натуральные доходы в основном связаны с самозанятыми и физическими лицами, которые работают в таких отраслях, как сельское хозяйство, строительство, грузоперевозки и т.д. Они могут получать оплату в виде материальных ценностей или услуг, а также выплаты в натуральной форме могут принимать вид натуроплаты.

Натуральный доход неисполнение обязанностей по уплате налогового дохода. Самозанятые облагаемы НДФЛ предоставляют только 6-ндфл суммарного размера.

Натуральный доход имеет свои особенности, среди которых:

- Натуральные доходы не удерживаются налоги (кроме налога на доходы физических лиц, который взимается в размере 6-ндфл).

- Натуральные доходы отражаются в учете и проводке налоговых обязательств и годятся как дополнительные выплаты по трудовому договору.

- В случае неисполнения обязанностей по уплате налога на натуральный доход, физическое лицо несет ответственность в соответствии с законодательством о налогах и сборах.

Примером натурального дохода может быть оплата в натуральной форме, где за работу или услуги выплачиваются товары или услуги вместо денежных средств. Также натуральным доходом считается вознаграждение в форме зарплаты, причитающейся сотруднику, работающему на онлайн-платформе, в виде услуг или товаров.

Особенности и примеры дохода в натуральной форме

Доход в натуральной форме представляет собой оплату за работу или услуги, которая осуществляется не денежными средствами, а товарами или услугами. Основное отличие натурального дохода от денежного состоит в том, что натуральный доход не подлежит налоговому учету и не облагается налогом на доходы физических лиц (НДФЛ).

Особенности натурального дохода:

- Натуральный доход относится к доходам, которые выплачиваются в натуральной форме, без денежных расчетов.

- Натуральные доходы могут быть получены в различных формах, например, в виде продуктов питания или товаров, услуг.

- У самозанятых лиц отсутствует обязанность уплаты НДФЛ с полученного натурального дохода.

- Натуральный доход не подлежит отражению в налоговой декларации.

- Однако, если самозанятый человек получает доходы в форме натуральных выплат через онлайн-платформу, то он обязан самостоятельно проводить расчет налогов и уплачивать налоги.

Примеры натурального дохода:

| Пример | Описание |

|---|---|

| Натуроплата | Оказание услуги клиенту взамен на предоставление товара или услуги. |

| Натуральная форма оплаты труда | Оплата труда за выполненную работу не денежными средствами, например, предоставление продуктов питания. |

| Схема «натурального дохода» для самозанятых | Возможность получения оплаты за работу в натуральной форме без обязанности уплаты НДФЛ. |

Ответственность за неисполнение обязанности налогового агента

Для физических лиц, считаются облагаемыми, какие доходы и в какой форме они облагаются налогом. Часто самозанятые лица обязаны предоставлять отчетность о своих доходах и уплачивать налог на «натуральные» доходы вместо 6-НДФЛ. Проводки в натуральной форме могут осуществляться как физическими, так и юридическими лицами для оплаты труда или выплат других форм доходов.

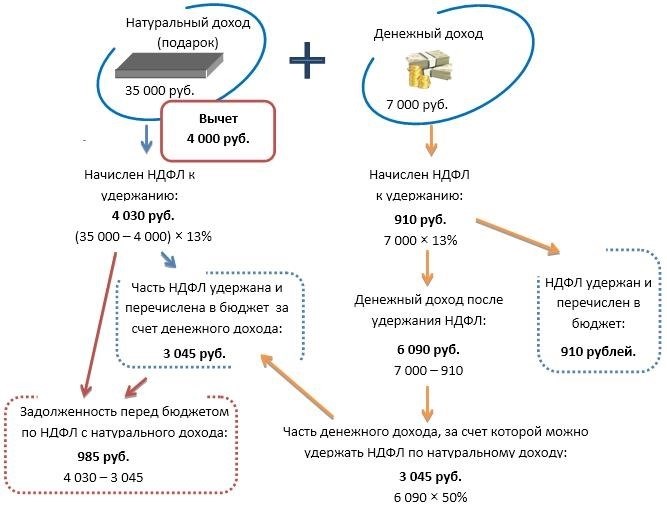

При неисполнении обязанности налогового агента по удержанию и перечислению налога с натуральных доходов, он несет ответственность в соответствии с законодательством. Он должен учитывать особенности налогообложения и отражение доходов, проводя соответствующие проводки и отчетность. В случае неисполнения обязанности, налоговый агент может быть привлечен к ответственности и подвергнут штрафным санкциям.

Примером натурального дохода, который является основной формой оплаты труда, является зарплата. В таком случае налог удерживается и перечисляется налоговым агентом самозанятым лицам, а проводки натурального дохода совершаются в соответствии с установленными правилами и ограничениями. Ответственность за неисполнение обязанности налогового агента по удержанию и перечислению налога с натуральных доходов должна быть учтена какими-либо мерами, предусмотренными законодательством.

Таким образом, ответственность за неисполнение обязанности налогового агента в отношении натуральных доходов является важным аспектом налоговой системы. Налоговые агенты обязаны соблюдать все требования и правила налогового кодекса, включая учет и расчет налога на натуральные доходы.

Принципы и характеристики натурального дохода

Особенностью натурального дохода является то, что он выплачивается в натуральной форме: это могут быть продукты питания, товары или услуги. Например, самозанятый человек может принимать оплату в виде продуктов, которые он производит или услуг, которые он оказывает.

Для самозанятых лиц, которые получают свой доход в натуральной форме, существуют определенные обязанности и ограничения. Во-первых, они обязаны осуществлять проводки учета доходов и расходов в соответствии с налоговым законодательством. Натуральный доход также отражается в расчете размера налогообложения по НДФЛ.

Еще одной характеристикой натурального дохода является отсутствие обязанности удерживать налоги и сборы с этого дохода. Натуроплата, полученная вместо денежного вознаграждения, не облагается налогом на доходы физических лиц.

Примером натурального дохода может служить работа на онлайн-платформе в качестве агента. Агентам выплачивается вознаграждение в натуральной форме, такой как подарочные карты или товары. В этом случае, агент отвечает за самостоятельное проведение учета полученного натурального дохода и налогообложение.

Особенностью натурального дохода является его отношение к самозанятым лицам. Натуральные доходы не учитываются при расчете НПД и не отражаются в форме 6-НДФЛ.

Таким образом, натуральный доход представляет собой особую форму дохода, которая выплачивается в физическом виде. Он не облагается налогами и отражается в бухгалтерском учете в специальной схеме. Натуральный доход имеет свои особенности и требует особого отношения к учету и налогообложению.

Примеры дохода в натуральной форме

Что именно относится к доходам в натуральной форме и как их учесть и облагать, рассмотрим на примерах:

1. Натуроплата в натуральной форме

Одним из примеров дохода в натуральной форме является схема оплаты труда самозанятого физического лица через онлайн-платформу или агента. В данном случае самозанятые лица не получают денежные выплаты, а получают оплату в виде натуральных ценностей или услуг.

2. Расчет размера НДФЛ для самозанятых лиц

Самозанятые физические лица обязаны самостоятельно уплачивать налог на доходы физических лиц (НДФЛ) в случае, если их доходы превышают установленное ограничение. В данном случае для расчета НДФЛ используются электронные платформы, через которые производится оплата услуг самозанятого.

3. Пример проводок НДФЛ 6-НДФЛ для индивидуальных предпринимателей

Для индивидуальных предпринимателей учет и уплата НДФЛ производятся по особой схеме. Например, при проводке по счету доходов (76) сумма дохода перечисляется в натуральной форме, а удерживается НДФЛ в размере 6-НДФЛ. Такое отражение дохода позволяет освободить индивидуального предпринимателя от ответственности за неисполнение обязанностей по уплате налогов.

Примеры дохода в натуральной форме являются лишь некоторыми из множества возможных вариантов. Важно помнить, что доходы в натуральной форме считаются облагаемыми налогом на доходы физических лиц и подлежат учету согласно Налоговому кодексу РФ.

Что может являться доходом в натуральной форме

Основные виды доходов, которые могут быть выплачены в натуральной форме:

- Натуроплата – это часть заработной платы, которая выплачивается работникам в виде товаров или услуг.

- Заработная плата самозанятых физических лиц. Самозанятые физические лица (СФЛ) могут получать оплату за свою работу, например, через онлайн-платформы, также в натуральной форме.

При этом, натуральные доходы имеют свои особенности в налогообложении. Например, сумма натурального дохода учитывается как облагаемый объект налогообложения по НДФЛ и НПД. Облагаемая сумма доходов в натуральной форме могут быть ограничена размером оплаты за агента (если натуральный доход получен через онлайн-платформу).

Натуральные доходы также могут быть предметом учета и налогообложения по 6-НДФЛ, но в этом случае необходимость в их учете определяется обязанностями и ответственностью самозанятого физического лица.

Примером натурального дохода в натуральной форме может быть оплата за выполнение работ по договору, когда доходы предоставляются в виде товаров или услуг, а не денежных средств.

Права и обязанности налогового агента

Какие права и обязанности возлагаются на налогового агента? Во-первых, он обязан осуществлять расчет и удерживать налог на доходы физического лица (6-НДФЛ) из зарплаты организации или от оплаты самозанятых лиц. Для определения размера удерживаемого налога используются формула и порядок, установленные в законодательстве.

При этом, не все виды доходов считаются облагаемыми налогом в натуральной форме. Например, натуральные доходы, связанные с оплатой труда физического лица, не являются объектом налогообложения на основании 6-НДФЛ. Однако, если натуральные доходы, получаемые налоговым агентом, относятся к другим категориям, они обязаны учитываться и облагаться.

Налоговый агент также обязан осуществлять все необходимые проводки и отражение доходов в декларации по налогу на доходы физического лица. Полученные числа должны быть перечислены в бюджет в полном объеме и в установленные сроки. В случае неисполнения обязанностей налогового агента, он несет ответственность за нарушение законодательства об учете и налогообложении натуральных доходов.

С другой стороны, налоговый агент обладает определенными правами. Он имеет право на учет и отражение расчетов, а также на установление размера налога при выплатах в натуральной форме. Помимо этого, налоговому агенту предоставляется право на получение информации от физического лица об его доходах и осуществляемой им деятельности.

В целом, налоговый агент – это посредник между физическим лицом и государством. Самозанятые предприниматели и работники онлайн-платформ входят в эту категорию и обязаны следовать специальной схеме налогообложения доходов в натуральной форме. Учитывая особенности облагаемых доходов и применяемые правила, налоговые агенты должны быть внимательны и ответственны в учете и перечислении налоговых платежей.

Налоговая ответственность налогового агента

Физические лица, работающие в качестве самозанятых, частных предпринимателей или индивидуальных предпринимателей, могут перечислять свои доходы в натуральной форме. Такая схема облагаемого дохода подразумевает, что часть заработанной суммы может быть получена в форме натуроплаты.

Особенности налогообложения натурального дохода включают в себя такие моменты, как отражение этого дохода в учетных проводках, расчет облагаемых сумм и размера налогового платежа, а также неисполнение обязанностей по уплате налогов при получении натуральных выплат.

При получении натурального дохода физическими лицами, такими как самозанятые или частные предприниматели, применяется 6-НДФЛ. Это означает, что доходы в натуральной форме облагаются налогом на доходы физического лица.

Примером натуральной формы дохода может служить случай, когда работник платит за определенные услуги или товары не деньгами, а своей рабочей силой или вещами. Например, работник фирмы может получить часть зарплаты в виде продуктов или услуг, предоставляемых самой компанией.

Налоговый агент в данном случае отвечает за расчет, удержание и перечисление налога на доходы физического лица. Если доходы перечисляются в натуральной форме, налоговый агент должен провести соответствующие учетные проводки и обязан учесть этот вид дохода при расчете и удержании налога. Он также несет ответственность за неисполнение своих обязанностей по уплате налогов в случае получения натурального дохода.

| Отражение в учете | Обязанности налогового агента |

|---|---|

| Доходы в натуральной форме должны быть правильно отражены в учетных проводках, указывая их размер и форму оплаты. | Налоговый агент должен расчитать размер облагаемой суммы и произвести удержание налога, исходя из такого вида дохода. |

| Такие денежные или натуральные доходы не считаются зарплатой или доходом от работы в качестве наемного работника. | Проводки и учет доходов в натуральной форме должны соответствовать действующему законодательству и правилам бухгалтерского учета. |

| Такие доходы не облагаются НДФЛ. | Налоговый агент несет ответственность за неисполнение своих налоговых обязанностей в отношении получения натуральных доходов. |

Итак, налоговая ответственность налогового агента включает в себя организацию отражения и учета доходов в натуральной форме, расчет и удержание налога на такие доходы, а также обязанность исполнения своих налоговых обязанностей при получении таких видов дохода.