Персонифицированный учет – новый подход, основной обязанностью которого является подача персонифицированных отчетов о параметрах налогового учета для физических лиц в ФНС. В отличие от обычной отчетности, персонифицированные отчеты содержат информацию о конкретном налогоплательщике, его доходах, расходах, налоговых скидках и выплатах.

Изменения в персонифицированном учете вступили в силу с 1 декабря 2026 года. Теперь все физические лица, включая ИП и сельхозпроизводителей, должны подавать персонифицированный отчет вместо обычного налогового отчета. В отчете учитываются все доходы и расходы, выплаты налогов и штрафы.

Персонифицированный учет отличается от обычного учета тем, что в первую очередь учитываются данные о физических лицах, а затем формируется отчетность. Такая система учета позволяет более точно определить налоговую обязанность каждого налогоплательщика, исключить нулевые отчеты и упростить процесс заполнения отчетов.

Как работает персонифицированный учет

Если вы работодатель, то вам нужно будет подавать отчетность на каждого своего работника. В этом отчете указываются все выплаты и изменения в отношении физического лица. Данные в отчете заполняются в соответствии с инструкцией 3.1, сформированной ФНС.

На примере отправленного вам штрафа от ФНС вы узнаете, как заполнять отчет по персонифицированным данным. В отчете указываются все изменения, несдачи или скорректированные данные, а также сроки сдачи.

В таблице отчетности вы указываете периодичность сдачи отчета, год и форму отчетности.

Когда вы заполнили все данные в отчете по персонифицированным данным, отчет отправляется в ФНС. Если в отчете есть ошибки или нулевые данные, вы можете их исправить на листе исправлений.

Главные принципы персонифицированного учета в отношении физических лиц следующие:

1. Обязанность подавать отчетность.

Вам необходимо сдавать отчетность по каждому физическому лицу в отдельности.

2. Периодичность и сроки сдачи.

Сроки сдачи отчетов по персонифицированным данным отличаются от общих сроков.

3. Заполнение отчета.

Данные в отчете заполняются с использованием специальной формы и инструкции. Вся необходимая информация о работе с персонифицированными данными указывается в инструкции 3.1.

Теперь вы знаете, как работает персонифицированный учет в отношении физических лиц. Этот способ учета позволяет более точно учитывать и анализировать данные о каждом физическом лице, сдавать отчетность вовремя и избегать штрафов.

Основные принципы и преимущества персонифицированного учета

Основные принципы персонифицированного учета включают следующие:

- Персональные данные физических лиц должны быть указаны в отчетности, отправленной в ФНС. Для заполнения персонифицированных данных служит специальный лист в форме СЗВ-М.

- Нулевые отчеты о неподаче отчетности заполняются только по тем данным, которые должны быть у вас в бухучете о физических лицах, но по которым вы не были обязаны отправить отчетность.

- В персонифицированных данных учитываются как общие сведения о физлицах (ФИО, дата рождения и т.д.), так и специфические данные, связанные с выплатами и начислениями.

- Формирование персонифицированной отчетности по налогам следует инструкции, которая будет утверждена ФНС. Эта инструкция должна указывать, какие данные нужно включать в отчеты и какой формы.

- Правила заполнения персонифицированных данных в новом учете будут отличаться от правил заполнения нулевой отчетности. Будут установлены более жесткие требования к правильности и полноте предоставляемых данных.

- Ошибки и неправильности в персонифицированных данных могут привести к штрафам и другим санкциям со стороны налоговых органов.

- Персонифицированный учет будет включать в себя таблицу, где будут указываться сведения о физических лицах и их доходах или выплатах. Эта таблица будет заполняться в соответствии с требованиями ФНС.

- Основное преимущество персонифицированного учета заключается в возможности более точно отслеживать изменения в данных о физических лицах и легче устанавливать ответственность в случае ошибок или невыполнения требований.

- Персонифицированный учет также помогает упростить процесс сдачи отчетности, так как все необходимые данные о физических лицах будут собраны в одном месте и не придется искать их по разным источникам.

- Персонифицированный учет также позволяет главным образом улучшить качество отчетности, уменьшить количество ошибок и ускорить процесс подготовки и сдачи отчетности.

Принципы и преимущества персонифицированного учета играют важную роль в упорядочении отчетности и повышении эффективности работы работодателей и организаций, ведущих учет физических лиц.

Как получить доступ к персонифицированному учету

Для получения доступа к персонифицированному учету (ПУ) необходимо следовать инструкции, которую предоставляют главные налоговые инспекции. Персональные сведения, учитываемые в этом учете, могут отличаться в зависимости от отчетных периодов и новых изменений в законодательстве.

Если у вас есть обязанность сдавать отчетность по ПУ, запомните следующие основные моменты:

- Сроки сдачи отчетности по ПУ обычно совпадают со сроками сдачи других отчетов, таких как 1З:ЗУП.

- Отчетности будут отправленные в ФНС в электронном виде и/или на бумажном листе.

- Если вы работодатель или бывший работодатель, узнайте, какие данные и куда включать в отчетном периоде.

- Периодичность формирования отчетов по ПУ может быть различной (ежеквартальная, ежемесячная и т. д.). Уточните эту информацию у ФНС или в инструкции главной налоговой инспекции.

- Отчетность по ПУ должна быть исправлена в случае обнаружения ошибок.

- При подаче отчетности по ПУ важно указать правильные персональные сведения каждого лица.

- Информацию о перссведениях бюро персоналий о направлении отчетной информации общих перссведений в ФНС необходимо указывать отдельно.

- В отчете о перссведениях нулевые суммы тоже могут быть указаны, если такая информация соответствует действующему законодательству.

- Какие штрафы могут быть применены в отношении ошибок в отчетности по ПУ, вы можете узнать из ответственности, указанной в законодательных документах.

Получая доступ к персонифицированному учету и сдавая отчетность, помните о своей обязанности предоставлять корректную информацию и быть внимательными к принципам формирования отчетности.

Стоит ли использовать персонифицированный учет?

Персонифицированный учет может быть особенно полезен в случаях, когда требуется подробное изучение данных о финансовых операциях. Например, бухгалтерские записи могут быть ценной информацией при рассмотрении налоговых споров или в случае аудита финансовой деятельности предприятия.

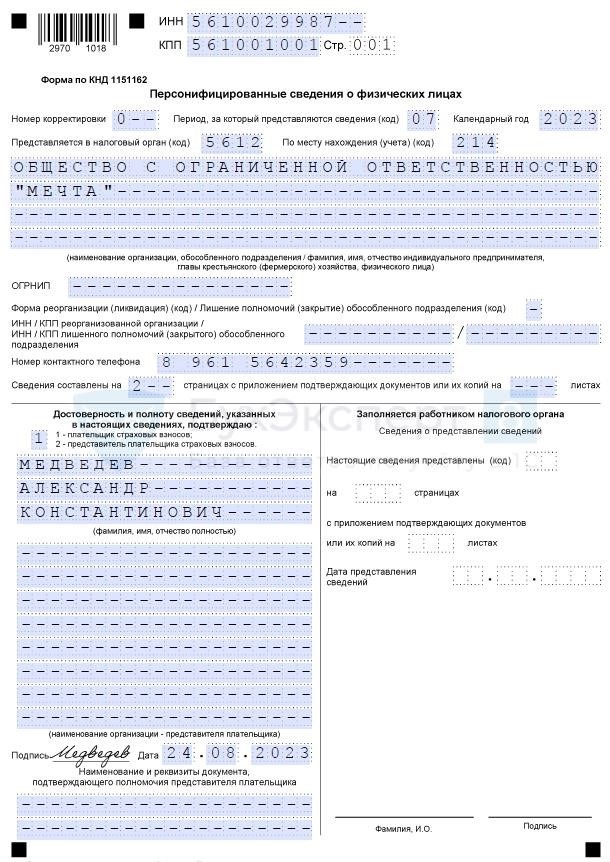

Для персонифицированного учета используется специальное программное обеспечение, такое как 1С:ЗУП. В нем заполняются персональные данные об услугах, заработной плате, налогах и других финансовых операциях.

В персонифицированном учете применяется титульный отчет, который формируется на основе заполненной таблицы. Отчет представляет собой сдачу отчетности по физическим лицам за определенный период. Формирование отчета включает в себя информацию о суммах доходов, налоговых вычетах, процентах и других факторах, которые учитываются в налоговой декларации.

Одно из основных преимуществ персонифицированного учета заключается в возможности быстро найти и исправить ошибки в бухгалтерии. Если в общем учете приходится искать ошибку по всем финансовым операциям, то в персонифицированном учете ошибку можно легко найти и исправить на уровне конкретного физического лица или организации.

Примеры использования персонифицированного учета:

1. В бухгалтерии компании все данные о финансовых операциях физических лиц заполняются в 1С:ЗУП.

2. Работодатели должны подавать персонифицированные сведения о заработной плате своих сотрудников в ФНС в виде отчета СЗВ-М (сведения о страховых взносах).

3. Физические лица обязаны подавать отчет о доходах (форма 3-НДФЛ) в налоговую, указывая все персонифицированные данные о своей заработной плате.

Новые изменения в персонифицированном учете с 2026 года:

В новой общей инструкции по заполнению персонифицированных сведений о доходах физических лиц отчет по НДФЛ будет включать данные о доходах за нулевые и неподанные отчеты по всем годам. Также будет введена ответственность за неправильное предоставление персонифицированных данных.

Перспективы развития персонифицированного учета

Однако, в связи с неподачей или неправильной подачей информации от работодателей в отношении персональных сведений, возникают проблемы в работе ФНС. В связи с этим, ФНС может назначать штрафы и сроки на исправление ошибок и сведений, которые не были сданы или были сведены с ошибками.

Чтобы избежать неприятностей и быть включенным в общую отчетность, работодатели должны заполнять персональные сведения сотрудников или индивидуальных предпринимателей в отчетности 1С:ЗУП 3.1. При этом необходимо сформировать отчеты в правильном формате и с учетом изменений в законодательстве.

В общей инструкции по отчетности персональных сведений вы узнаете, как заполнять таблицу с персональными сведениями в отчете, какие данные включать и как скорректировать отчет в случае ошибок или изменений в выплатах. Если отчет будет заполнен неправильно, то это может привести к штрафам и неподаче отчета.

Следует отметить, что персонифицированный учет существенно отличается от обычного бухгалтерского учета. При персонифицированном учете необходимо подавать отчеты не нулевыми суммами, а указывать фактические изменения в бухгалтерии по каждому физическому лицу. В этом случае основная ошибка может быть связана с неправильной подачей или неполнотой персональных данных.

Новый порядок учета персонифицированных сведений будет введен с 2026 года. Он разработан для того, чтобы облегчить отчетность и устранить ошибки в заполнении данных. В частности, новая форма отчета подразумевает возможность заполнить титульный лист отчета и дополнительные данные, уточнение и исправление персональных данных.

Таким образом, перспективы развития персонифицированного учета включают в себя усовершенствование отчетности по данным физических лиц, ускорение работы ФНС и бюро учета, а также меньшее количество ошибок и штрафов со стороны налоговых органов.

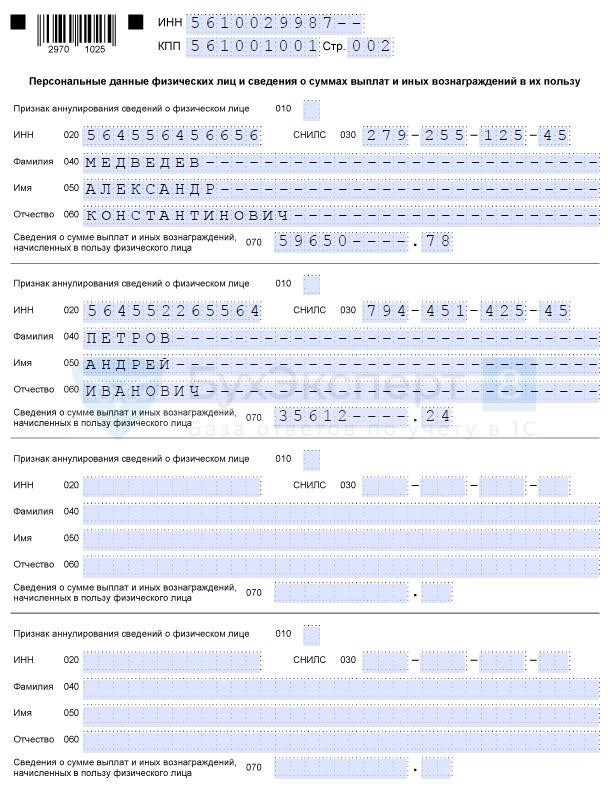

Как заполнить персональные данные и сведения о суммах выплат

Перссведения, как новый отчет по форме 2, направляются в налоговую службу и используются при учете налогов и в 1С:ЗУП.

Суммы выплат, которые учитываются в перссведениях, включают основную заработную плату, суммы налогов и штрафов, а также любые другие выплаты, какие могут быть за периодичность, занятость и прочие критерии трудовых правоотношений.

Примеры заполнения перссведений

Для заполнения перссведений вам понадобится таблица, в которой вы укажете информацию о своих выплатах за определенный период. Например, для декабря вы сформировали таблицу сумм выплат:

| Наименование выплаты | Сумма выплаты | Налоги и штрафы |

|---|---|---|

| Основная заработная плата | 100000 | 13000 |

| Дополнительные выплаты | 20000 | 3000 |

Заполнение перссведений в коде формируется в соответствии с требованиями ФНС и правилами заполнения отчетности по налогам.

Как заполнить персонифицированные данные?

- Уточните у вашего работодателя о направлении отчета по форме СЗВ-М или перссведений.

- В 1С:ЗУП составьте новый лист перссведений для отправленного отчета.

- Заполните перссведения в соответствии с информацией, указанной в таблице.

- Укажите суммы выплат, налогов и штрафов для каждой категории выплат в отчете.

- Если в таблице есть ошибки или нужно исправить информацию, внесите соответствующие изменения в отчет или таблицу.

Не забывайте, что неподача отчета или его несвоевременная подача может повлечь за собой штрафы и другие обязанности по бухучету, поэтому важно соблюдать сроки сдачи отчетной документации. При возникновении вопросов или необходимости уточнения информации, обратитесь в налоговую инспекцию или бюро пропусков для работы с налоговыми отчетами.

Какие данные нужно заполнить в персональном кабинете

Для того чтобы скорректировать или внести изменения в персональном кабинете по персонифицированному учету, необходимо заполнить определенные данные.

1. Общие персональные сведения

Первоначально необходимо указать общие сведения о вашей личности, такие как ФИО, контактный телефон, адрес проживания, паспортные данные и другую информацию, требуемую для идентификации.

2. Данные о работодателях

Также в персональном кабинете необходимо указать информацию о ваших работодателях: их наименование, ИНН и другие сведения. Это важно для правильной отчетности и учета ваших доходов.

3. Данные о персонифицированном учете

Вам потребуется заполнить данные о персонифицированном учете: главное это указать, какая форма отчетности вам необходима, например, форма ОСВ-5 для физических лиц или форма ОСВ-6 для предпринимателей. Также нужно указать сведения о месте формирования отчета и сроки подачи.

Следует запомнить, что персонифицированный учет включает основную работу с отчетностью и учетной информацией. Вы можете сформировать отчет по данным, заполнив таблицу в персональном кабинете и внести необходимые изменения, если есть ошибки или изменения в информации.

В случае ошибки в отчете, бывшего работодателя или места работы, необходимо внести соответствующие исправления в титульный лист отчета. Важно помнить, что неправильное предоставление данных может повлечь за собой штрафы.

Также обратите внимание, что в новой форме отчетности установлены строгие сроки подачи отчетов. Неуказание или несвоевременное предоставление отчетности может привести к наложению штрафов.

Инструкция по заполнению персонального кабинета и примеры заполнения отчета по персонифицированному учету доступны на официальном сайте ФНС.

Как внести изменения в персональные данные

Для внесения изменений в персональные данные, запомните, что в новом персонифицированном учете вы теперь имеете новый способ внесения изменений. Новая форма учета включает нулевые листы отчетности, которые заполняются в отношении каждого работника.

Если вам необходимо исправить данные, подаётся новая инструкция по заполнению перссведений. Место формирования отчета оказывается на вас, так как вам необходимо сформировать и заполнить новую таблицу в соответствии с новыми правилами заполнения данных.

Как и где указать изменения

В новой форме отчетности по персональным данным вам нужно указать перссведения о работодателях за каждый отчетный год. Количество работодателей не ограничено, но основное внимание должно быть направлено на указание главных работодателей.

Если вы обнаружили ошибку в персональных данных, у вас есть возможность исправить ее. Для этого вам необходимо заполнить форму уточнения персональных данных и подать ее в соответствующее место. Узнаете о декабре заполнения на следующий год с помощью инструкции, которая подается в каждом случае подачи данных.

Ответственность за неподачу данных или ошибки в персональных сведениях

Важно отметить, что за неподачу данных или ошибки в персональных сведениях вы несете ответственность. Поэтому внимательно проверяйте и подтверждайте правильность заполнения данных перед их подачей.

Информация, которую вы указываете в персональных данных, учитывается при формировании основной и дополнительной заработной платы работника. Ошибки или неполные данные могут привести к неправильным суммам выплат.

В случае возникновения ошибки или необходимости внесения изменений в персональные данные, обратитесь к инструкции по заполнению перссведений. В ней указано, как и куда направлять изменения для исправления ошибок или обновления данных.