Налоговая система имеет свои особенности, и одной из них является налогообложение имущества. Для физических лиц, владеющих апартаментами или другими видами нежилого имущества, это важный аспект, требующий дополнительных расчетов и платежей. А как именно рассчитывается и уплачивается налог на нежилое помещение и налог на имущество?

Все начинается с определения объекта налогообложения. Для физических лиц это могут быть апартаменты, строящегося или готового к продаже, арендуемые помещения или другие виды имущества. Но что делать, если вы прописаны в апартаментах, но не являетесь их собственником?

Чтобы узнать, какой налог и в какой ставке вам доступен, нужно регистрироваться в налоговой инспекции по месту прописки. При этом налоговый вычет, который предоставляется физическим лицам, облагающим свое имущество, может быть применим при покупке, продаже или сдаче в аренду недвижимости. Но когда и как его можно использовать?

В зависимости от вида имущества и его особенностей налоговая система приравнивает его к объектам налогообложения, определяя ставку и порядок расчета налога на нежилое помещение или налог на имущество. Так что не забывайте платить налоги вовремя и заранее узнавайте о всех деталях налогового обложения вашего имущества!

Налог на нежилое помещение для физических лиц и налог на имущество

Налогообложение апартаментов

При покупке апартаментов, для их регистрации и определении налоговой ставки, необходимо заранее узнать, чему приравниваются эти объекты налоговым законодательством. На что нужно обратить внимание:

- Строящегося или готового к эксплуатации объекта

- При определении налоговой ставки учитывается площадь апартаментов, а также их цена

- На основании этих данных рассчитывается налог на имущество

При сдаче апартаментов в аренду также нужно учесть налоговые особенности. Различаются следующие случаи:

- Собственники имущества, зарегистрированные в апартаментах и прописанные по месту жительства, обязаны платить налог по ставке, которая зависит от общей площади имущества и его цены

- Собственники, не прописанные в апартаментах, платят налог по другой ставке, которая также зависит от площади и цены имущества

Примеры расчета налога на нежилое помещение

Для наглядности рассмотрим примеры расчета налога:

- Если апартаменты зарегистрированы и предоставляются в аренду, налог на них рассчитывается по более высокой ставке, иначе – по низкой.

- Если апартаменты не зарегистрированы и не прописаны, налог рассчитывается относительно общей площади апартаментов и их цены.

Важно отметить, что при продаже апартаментов также возникает налог на доход, который рассчитывается с учетом стоимости продажи и других факторов.

Таким образом, налог на нежилое помещение для физических лиц — это одно из основных налогообложений владельцев апартаментов и другого недвижимого имущества. Важно ознакомиться с налоговыми правилами и обязанностями заранее, чтобы быть готовым к платежам и избежать штрафов.

НДФЛ при сдаче апартаментов в аренду

Когда физические лица сдают апартаменты в аренду, им необходимо платить налог на доходы физических лиц (НДФЛ).

НДФЛ при сдаче апартаментов в аренду рассчитывается и уплачивается с дохода, полученного от аренды имущества. Объектом налогообложения при сдаче апартаментов в аренду является недвижимое имущество, то есть апартаменты.

Ставку налога можно узнать в налоговой инспекции или самостоятельно ознакомившись с налоговым кодексом.

Для расчета налога при сдаче апартаментов в аренду нужно вычесть из суммы полученных от аренды доходов расходы, связанные с содержанием и обслуживанием апартаментов. К таким расходам относятся затраты на коммунальные услуги, ремонт и обслуживание, налог на имущество и другие.

Работа с арендатором может быть оформлена по договору, который будет основанием для уплаты налогов. Важно заранее узнать о налогообложении при сдаче апартаментов в аренду и рассчитать ставку налога.

Особенности налогообложения при сдаче апартаментов в аренду могут зависеть от различных факторов, включая виды имущества и строящегося или готового к продаже состояния апартаментов. Также важно знать, что приравнивается к апартаментам в случае определении налогообложения.

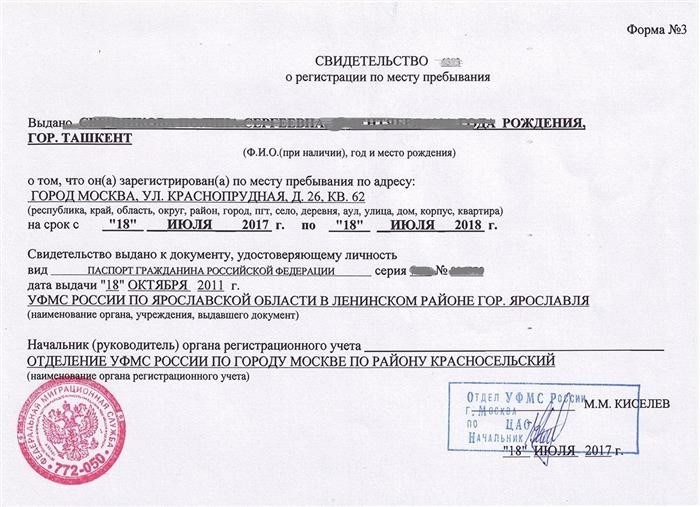

Если вы собственник апартаментов, вы должны рассчитывать стоимость налога на имущество исходя из того, что первоначально нужно прописаться в данных апартаментов и осуществить регистрацию.

Чтобы узнать, какой налог нужно платить при сдаче апартаментов в аренду и как рассчитать его, можно обратиться в налоговую инспекцию или проконсультироваться с налоговым специалистом.

Рассмотрим пример расчета НДФЛ при сдаче апартаментов в аренду:

- Сумма арендной платы составляет 30 000 рублей в месяц.

- Затраты на коммунальные услуги, ремонт и обслуживание апартаментов составляют 10 000 рублей в месяц.

- Таким образом, доход от аренды составляет 20 000 рублей в месяц.

- Ставка НДФЛ составляет 13%.

- Рассчитаем налог: 20000 * 0,13 = 2600 рублей.

Таким образом, при аренде апартаментов физическими лицами необходимо учитывать налогообложение и производить расчет НДФЛ с доходов от аренды.

Доступен ли налоговый вычет на апартаменты?

Как и другие виды имущества, апартаменты подлежат налогообложению. Однако, при определенных условиях, владельцу апартаментов может быть доступен налоговый вычет. Такое возможно, когда апартаменты приравниваются к жилым помещениям.

Для того чтобы узнать, доступен ли налоговый вычет на апартаменты, нужно заранее ознакомиться с налоговыми ставками и правилами налогообложения для данного типа имущества.

Регистрация и расчет налога

Для начала необходимо определить, какие апартаменты являются объектом налогообложения. Возможны несколько вариантов:

- При покупке апартаментов в новостройке или строящегося дома;

- При покупке апартаментов в уже сданном доме;

- При аренде или сдаче апартаментов в аренду.

При покупке апартаментов возникает вопрос о регистрации данного имущества и определении налоговых ставок. Владелец апартаментов должен быть зарегистрирован как плательщик налога на имущество (НДФЛ).

При рассчете налога на апартаменты учитываются различные факторы:

- покупка апартаментов на первичном рынке или на вторичном;

- при каких условиях происходила продажа апартаментов;

- длительность владения апартаментами.

Пример расчета налога на апартаменты

Допустим, владелец апартаментов приобрел их на первичном рынке. Апартаменты имеют стоимость 5 миллионов рублей. Владелец проживает в апартаментах, поэтому имеет право на налоговый вычет.

При определении налоговой базы учитывается следующее:

- Покупка апартаментов на первичном рынке – 5 миллионов рублей;

- Срок владения апартаментами – 3 года.

Исходя из этих данных, рассчитывается налоговая ставка исходя из текущего размера налога на имущество.

Итак, налог на апартаменты – это один из видов налога на имущество для физических лиц. Владельцам апартаментов необходимо обратить внимание на особенности налогообложения данного объекта. Возможность пользоваться налоговым вычетом на апартаменты и его размер зависят от ряда условий и факторов. Перед приобретением апартаментов рекомендуется узнать подробную информацию о налоговых ставках и правилах налогообложения для данного типа имущества.

Налог на имущество физических лиц

Для начала определим, что такое налог на имущество. Это налоговый платеж, который подлежит уплате в случае владения или пользования имуществом согласно законодательству РФ. Налог на имущество включает в себя налогообложение недвижимости и других предметов собственности, таких как транспортные средства, земли и иные виды имущества.

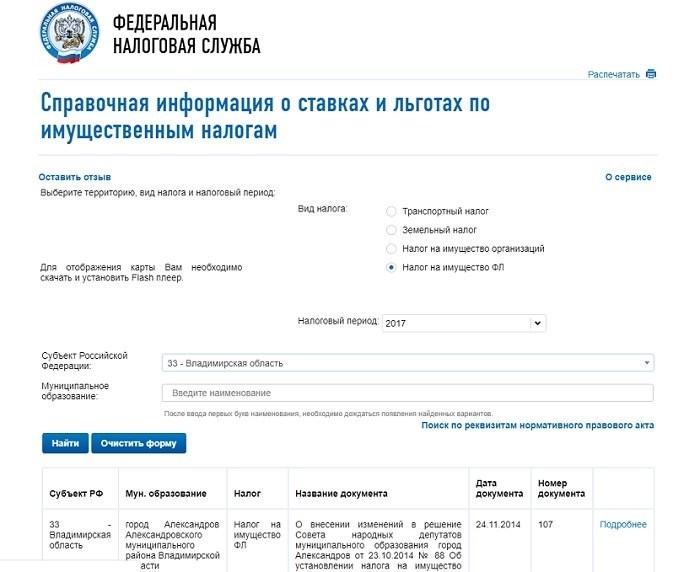

Для определения суммы налога на имущество используются такие параметры, как кадастровая стоимость объекта и ставка налога, которая различается в зависимости от того, является ли объект жилым или нежилым. Стоит отметить, что при налогообложении имущества физических лиц налогоплательщикам предоставляется возможность использовать вычеты, что может снизить размер налога.

Что касается нежилых помещений, таких как апартаменты, их налогообложение имеет свои особенности. Если апартаменты используются только для сдачи в аренду, то размер налога на них рассчитывается на основе кадастровой стоимости и ставки, применяемой к нежилым помещениям. Если же физическое лицо зарегистрировано в апартаментах и прописано по месту жительства, то налоговая ставка на них приравнивается к ставке, применяемой к жилым помещениям.

Для определения размера налога на нежилое помещение необходимо учитывать такие факторы, как кадастровая стоимость и площадь помещения. Для того чтобы узнать свои обязанности по уплате налога и получить информацию о налоговых расчетах, физические лица могут обратиться в налоговую инспекцию или воспользоваться онлайн-сервисами, предоставляющими информацию о налогообложении имущества.

Как видно из примера, налог на имущество физических лиц имеет свои особенности и зависит от различных факторов, таких как виды имущества и особенности его использования. Ознакомившись с налоговыми правилами и обязанностями заранее, вы сможете правильно определить сумму налога на ваше имущество и избежать непредвиденных проблем.

Пример расчета имущественного налога на апартаменты

Для начала нужно узнать, какое именно имущество приравнивается к апартаментам. Такое имущество включает в себя и строящееся и готовое к продаже и сдаче в аренду жилье с оговоркой, что оно предназначено только для проживания физических лиц.

При определении налоговой ставки на апартаменты нужно учитывать их особенности. Налоговый вычет налог на имущество для физических лиц не предусмотрен, как например, в случае с налогом на доходы физических лиц (НДФЛ).

Пример расчета имущественного налога на апартаменты:

Допустим, вы купили апартаменты за 6 миллионов рублей. Согласно текущей ставке налога на имущество, она составляет 0,3% от кадастровой стоимости апартаментов. Кадастровая стоимость была определена в 5 миллионов рублей.

Чтобы рассчитать сумму имущественного налога, нужно умножить кадастровую стоимость на ставку налога на имущество:

5 млн руб * 0,003 = 15 000 рублей

Как видно из примера, сумма налога на апартаменты составит 15 000 рублей.

Важно отметить, что при регистрации имущества на вас, например, после покупки апартаментов, нужно заранее узнать, что нужно платить имущественный налог. Налоговую отчетность по налогу на имущество нужно подавать ежегодно.

Также стоит уточнить, что налогообложение апартаментов при сдаче в аренду или продаже имеет свои особенности. Если апартаменты сдаются в аренду или продаются до окончания года их покупки, нужно будет учесть налоговое обязательство по аренде или продаже.

В итоге, пример расчета имущественного налога на апартаменты показывает, что для физических лиц такой налог доступен и его нужно учитывать при приобретении и обслуживании апартаментов.

Регистрация в апартаментах – можно ли в их прописаться?

Для процедуры регистрации в апартаментах нужно уточнить, какие правила установлены в вашем регионе. В некоторых строящихся апартаментных комплексах гражданам предоставляется возможность регистрации по месту жительства, а в других случаях это недоступно.

Отдельно стоит обратить внимание на налоговый аспект проживания в апартаментах. Владельцы апартаментов обязаны уплачивать налог на имущество, который рассчитывается на основе кадастровой стоимости объекта и установленной ставки. Собственник апартаментов может узнать размер налога на свое имущество заранее в налоговой инспекции.

Также, при регистрации в апартаментах, стоит учесть, какими видами налогообложения в данном регионе приравниваются апартаменты – к жилым или коммерческим объектам. Это важно для определения расчетной базы и размера налога.

На покупке или продаже апартаментов тоже могут быть налоговые последствия. При продаже апартаментов физические лица обязаны заплатить налог на прибыль по общей ставке 13% или 35% (в зависимости от срока владения). При покупке апартаментов физическое лицо может учесть расходы на их приобретение в размере налогового вычета, установленного законодательством.

Важно помнить, что в каждом регионе могут быть свои особенности в налогообложении апартаментов. Поэтому рекомендуется заранее проконсультироваться с налоговым консультантом или ознакомиться с соответствующими документами и законодательством, чтобы избежать непредвиденных налоговых обязательств.

Налогообложение при продаже и покупке апартаментов

При рассмотрении налогообложения при продаже и покупке апартаментов необходимо узнать, какой налог будет взиматься с вас при этой сделке.

Для физических лиц имущество, включая апартаменты, считается одним из объектов налогообложения. Основными видами налога на имущество являются налог на недвижимость и налог на нежилое помещение.

Ставка налога на нежилое помещение для физических лиц обычно составляет 2%. Однако, ставка может быть изменена решением региональных органов власти.

Особенности налогообложения апартаментов заключаются в том, что они приравниваются к нежилым помещениям. Это означает, что владельцы апартаментов обязаны платить налог на нежилое помещение наравне с другими собственниками таких помещений.

Когда нужно регистрировать налоговый вычет по имущественному налогу на апартаменты? Регистрация вычета по имущественному налогу производится при подаче декларации по налогу на доходы физических лиц (НДФЛ).

| Определение ставки налога на апартаменты: | К чему приравнивается апартамент: |

|---|---|

| Ставка налога на недвижимость определяется на уровне региональных органов власти. Как правило, она варьируется от 0,1% до 2% от кадастровой стоимости апартамента. | Апартаменты сдаче в аренду и апартаменты в строящегося домах также приравниваются к нежилым помещениям. |

Важно заранее узнать о налогообложении при покупке и продаже апартаментов, чтобы быть готовым к его расчету и оплате. Если вы собираетесь прописаться в апартаментах, то вам нужно будет узнать, доступен ли вам налоговый вычет на данный вид налога и как его получить.

Пример расчета налога на апартаменты:

Допустим, кадастровая стоимость вашего апартамента составляет 3 000 000 рублей. Ставка налога на недвижимость в вашем регионе составляет 1%. Тогда ваш налог на апартаменты будет равен 30 000 рублей (3 000 000 * 1%).